การทำธุรกรรมในตลาด Forex นับเป็นหนึ่งในวิธีที่น่าสนใจในการลงทุนที่มาพร้อมกับโอกาสและความเสี่ยงที่สูง สำหรับมือใหม่ที่สนใจเข้าสู่โลกของการเทรด Forex การเข้าใจพื้นฐานและมีกลยุทธ์ที่เหมาะสมเป็นปัจจัยสำคัญที่ช่วยให้พวกเขาประสบความสำเร็จในตลาดนี้ได้อย่างมั่นใจ

เราจะพาคุณไปรู้จักกับพื้นฐานของตลาด Forex พร้อมกับกลยุทธ์เบื้องต้นที่ช่วยให้คุณเตรียมความพร้อมในการเริ่มต้นการเทรดอย่างมั่นใจในตลาดนี้ เริ่มศึกษาและการฝึกฝนกันเถอะ!

นี่คือบทความเกี่ยวกับ Forex สำหรับมือใหม่ที่ต้องการเทรดควรศึกษา:

1. Forex คืออะไร?

1.1 ความหมายและพื้นฐานของตลาด Forex

1.2 ประวัติความเป็นมาและการพัฒนา

2. วิธีการทำงานของตลาด Forex

2.1 การทำงานของตลาดแลกเปลี่ยนเงินตราต่างประเทศ

2.2 ตลาดที่มีการซื้อขายตลอด 24 ชั่วโมง

2.3 คู่สกุลเงินหลักและคู่สกุลเงินรอง

3. พื้นฐานการซื้อขาย Forex

3.1 ความหมายของการซื้อ (Long) และขาย (Short)

3.2 การใช้คำสั่งซื้อ (Orders) ต่างๆ เช่น Market Order, Limit Order, Stop Order

4. การอ่านกราฟและการวิเคราะห์ทางเทคนิค

4.1 พื้นฐานการอ่านกราฟราคาหุ้น

4.2 การใช้เครื่องมือทางเทคนิค เช่น เส้นค่าเฉลี่ย (Moving Averages), MACD, RSI

5. การวิเคราะห์ปัจจัยพื้นฐาน

5.1 ปัจจัยที่มีผลต่อค่าเงิน เช่น ข่าวเศรษฐกิจ, อัตราดอกเบี้ย, นโยบายการเงิน

5.2 การติดตามข่าวสารและเหตุการณ์สำคัญ

6. การจัดการความเสี่ยงใน Forex

6.1 การตั้งค่า Stop Loss และ Take Profit

6.2 การจัดการขนาดของตำแหน่ง (Position Sizing)

6.3 การจัดการทุนและการบริหารความเสี่ยง

7. การเลือกโบรกเกอร์ Forex

7.1 สิ่งที่ควรพิจารณาในการเลือกโบรกเกอร์ เช่น ใบอนุญาต ค่าธรรมเนียม ความน่าเชื่อถือ

7.2 วิธีการเปิดบัญชีและการฝาก-ถอนเงิน

8. การใช้แพลตฟอร์มการเทรด

8.1 การใช้แพลตฟอร์มยอดนิยม เช่น MetaTrader 4 (MT4), MetaTrader 5 (MT5)

8.2 การตั้งค่าและการใช้งานพื้นฐาน

9. จิตวิทยาการเทรด

9.1 การควบคุมอารมณ์และการจัดการความเครียด

9.2 การรักษาวินัยและการพัฒนาทัศนคติที่ดีในการเทรด

10. กลยุทธ์การเทรดเบื้องต้น

10.1 กลยุทธ์พื้นฐาน เช่น การเทรดตามแนวโน้ม (Trend Following), การเทรดแนวรับแนวต้าน (Support and Resistance)

10.2 การทดสอบและปรับปรุงกลยุทธ์

11. การติดตามและปรับปรุงการเทรด

11.1 การบันทึกการเทรดและการวิเคราะห์ผลลัพธ์

11.2 การเรียนรู้จากข้อผิดพลาดและการปรับปรุงกลยุทธ์

12. ทรัพยากรและเครื่องมือเพิ่มเติม

12.1 เว็บไซต์และหนังสือที่มีประโยชน์

12.2 เครื่องมือออนไลน์และแอปพลิเคชันสำหรับนักเทรด Forex

หัวข้อเหล่านี้จะช่วยให้มือใหม่มีพื้นฐานที่แข็งแกร่งในการเริ่มต้นเทรด Forex และเพิ่มโอกาสในการประสบความสำเร็จในการเทรด

1. Forex คืออะไร?

1.1 ความหมายและพื้นฐานของตลาด Forex

มาดูกันว่าตลาด Forex คืออะไร และมีพื้นฐานอย่างไรบ้าง

ตลาด Forex คืออะไร?

Forex (Foreign Exchange) หรือเรียกอีกอย่างหนึ่งว่า FX หมายถึง ตลาดแลกเปลี่ยนเงินตราต่างประเทศ เป็นตลาดที่ผู้เข้าร่วมทำการซื้อขายสกุลเงินต่าง ๆ โดยมีเป้าหมายหลักในการทำกำไรจากความแตกต่างของอัตราแลกเปลี่ยน

พื้นฐานของตลาด Forex

ตลาด Forex เป็นตลาดการเงินที่ใหญ่ที่สุดในโลก มีการซื้อขายเงินตรามูลค่าหลายล้านล้านดอลลาร์ในแต่ละวัน ตลาดนี้มีการทำงานตลอด 24 ชั่วโมง โดยไม่หยุดพัก เริ่มตั้งแต่เช้าวันจันทร์ในซิดนีย์จนถึงคืนวันศุกร์ในนิวยอร์ก

ลักษณะสำคัญของตลาด Forex

- ไม่มีศูนย์กลาง: ตลาด Forex ไม่มีสถานที่ตั้งทางกายภาพเช่นตลาดหุ้น การซื้อขายดำเนินการผ่านเครือข่ายอิเล็กทรอนิกส์ของธนาคาร โบรกเกอร์ บริษัทการเงิน และผู้ค้าปลีก

- การซื้อขาย 24 ชั่วโมง: ตลาดเปิดทำการ 24 ชั่วโมงต่อวัน ยกเว้นวันหยุดสุดสัปดาห์ เริ่มจากตลาดซิดนีย์ไปยังตลาดโตเกียว ลอนดอน และนิวยอร์ก

- สภาพคล่องสูง: เนื่องจากมีปริมาณการซื้อขายสูง ตลาด Forex จึงมีสภาพคล่องสูง ทำให้นักเทรดสามารถซื้อหรือขายสกุลเงินได้อย่างรวดเร็วและง่ายดาย

คู่สกุลเงินในตลาด Forex

การซื้อขาย Forex มักจะทำผ่านคู่สกุลเงิน แต่ละคู่ประกอบด้วยสองสกุลเงิน โดยราคาของคู่สกุลเงินแสดงถึงค่าเงินของสกุลเงินแรก (base currency) เมื่อเทียบกับสกุลเงินที่สอง (quote currency) เช่น:

- EUR/USD: หมายถึง ยูโรเทียบกับดอลลาร์สหรัฐ

- USD/JPY: หมายถึง ดอลลาร์สหรัฐเทียบกับเยนญี่ปุ่น

ประเภทของคู่สกุลเงิน

- คู่สกุลเงินหลัก (Major Pairs): คือคู่สกุลเงินที่มีการซื้อขายมากที่สุด เช่น EUR/USD, USD/JPY, GBP/USD, USD/CHF

- คู่สกุลเงินรอง (Minor Pairs): คือคู่สกุลเงินที่ไม่ประกอบด้วยดอลลาร์สหรัฐ เช่น EUR/GBP, EUR/AUD

- คู่สกุลเงินแปลกใหม่ (Exotic Pairs): คือคู่สกุลเงินที่มีหนึ่งในสกุลเงินจากประเทศที่กำลังพัฒนา เช่น USD/TRY (ดอลลาร์สหรัฐ/ลีราตุรกี)

การทำงานของตลาด Forex

ตลาด Forex ทำงานผ่านเครือข่ายอิเล็กทรอนิกส์ที่เชื่อมต่อธนาคาร โบรกเกอร์ บริษัทการเงิน และผู้ค้า ในการซื้อขาย Forex นักเทรดสามารถทำกำไรได้ทั้งจากการซื้อ (long position) และการขาย (short position) ขึ้นอยู่กับการคาดการณ์ของพวกเขาว่าค่าเงินจะขึ้นหรือลง

ตัวอย่างการซื้อขาย

- การซื้อ (Long): หากนักเทรดคาดว่า EUR/USD จะเพิ่มขึ้น พวกเขาจะซื้อ EUR/USD (ซื้อยูโรและขายดอลลาร์)

- การขาย (Short): หากนักเทรดคาดว่า EUR/USD จะลดลง พวกเขาจะขาย EUR/USD (ขายยูโรและซื้อดอลลาร์)

ปัจจัยที่มีผลต่อค่าเงินในตลาด Forex

- ข้อมูลเศรษฐกิจ: เช่น ตัวเลขการจ้างงาน อัตราเงินเฟ้อ และการเติบโตทางเศรษฐกิจ

- นโยบายการเงิน: เช่น การเปลี่ยนแปลงอัตราดอกเบี้ยโดยธนาคารกลาง

- การเมืองและเหตุการณ์สำคัญ: เช่น การเลือกตั้ง สงคราม หรือการเจรจาการค้า

สรุป

ตลาด Forex เป็นตลาดการเงินที่มีขนาดใหญ่และมีการทำงานตลอด 24 ชั่วโมง ให้โอกาสนักลงทุนทำกำไรจากความผันผวนของอัตราแลกเปลี่ยนสกุลเงินต่างๆ แต่ก็ต้องมีความรู้และความเข้าใจที่ดีเกี่ยวกับการทำงานของตลาดนี้ รวมถึงการจัดการความเสี่ยงที่เหมาะสมเพื่อให้สามารถเทรดได้อย่างมีประสิทธิภาพ

มาดูกันว่าประวัติความเป็นมาและการพัฒนาของตลาด Forex มีความเป็นมาอย่างไร

1.2 ประวัติความเป็นมาและการพัฒนาของตลาด Forex

จุดเริ่มต้นของการแลกเปลี่ยนเงินตรา

- สมัยโบราณ: การแลกเปลี่ยนเงินตรามีมาตั้งแต่สมัยโบราณ เมื่อผู้คนเริ่มใช้โลหะมีค่า เช่น ทองและเงิน เป็นสื่อกลางในการแลกเปลี่ยนสินค้าและบริการ

- ยุคกลาง: ในยุคกลาง การแลกเปลี่ยนเงินตราขยายตัวผ่านเส้นทางการค้าระหว่างประเทศต่างๆ การใช้เหรียญเงินและทองเป็นที่นิยม

ระบบมาตรฐานทองคำ (Gold Standard)

- ศตวรรษที่ 19: ระบบมาตรฐานทองคำถูกนำมาใช้ในหลายประเทศ สกุลเงินแต่ละประเทศถูกตรึงค่าไว้กับทองคำ เพื่อให้เกิดความมั่นคงและป้องกันความผันผวนของค่าเงิน

- ความมั่นคง: ระบบนี้ช่วยให้การค้าระหว่างประเทศเป็นไปอย่างราบรื่นและมั่นคง แต่ก็มีข้อจำกัดในเรื่องของความยืดหยุ่น

ระบบ Bretton Woods

- หลังสงครามโลกครั้งที่สอง: ในปี 1944 ประเทศต่างๆ รวมตัวกันในที่ประชุม Bretton Woods เพื่อสร้างระบบการเงินโลกใหม่ ซึ่งกำหนดให้ดอลลาร์สหรัฐถูกตรึงค่าไว้กับทองคำ และสกุลเงินอื่นๆ ถูกตรึงค่าไว้กับดอลลาร์สหรัฐ

- การพัฒนา: ระบบนี้ช่วยเสริมสร้างความมั่นคงทางการเงินหลังสงคราม และทำให้ดอลลาร์สหรัฐกลายเป็นสกุลเงินสำรองหลักของโลก

การล่มสลายของระบบ Bretton Woods

- ปี 1971: ประธานาธิบดี Richard Nixon ประกาศยกเลิกการตรึงค่าเงินดอลลาร์กับทองคำ เนื่องจากสหรัฐประสบปัญหาทางเศรษฐกิจและการเงิน

- ผลกระทบ: การยกเลิกระบบนี้ทำให้สกุลเงินต่างๆ เปลี่ยนไปใช้ระบบอัตราแลกเปลี่ยนลอยตัว ซึ่งค่าเงินจะถูกกำหนดโดยอุปสงค์และอุปทานในตลาด

การพัฒนาของตลาด Forex สมัยใหม่

- ปี 1973: ตลาด Forex เริ่มเปลี่ยนเป็นตลาดอัตราแลกเปลี่ยนลอยตัวอย่างเต็มรูปแบบ โดยค่าเงินต่างๆ ถูกกำหนดตามกลไกตลาด

- การขยายตัวของตลาด: ด้วยเทคโนโลยีที่พัฒนา ตลาด Forex เริ่มขยายตัวอย่างรวดเร็ว มีการซื้อขายผ่านเครือข่ายอิเล็กทรอนิกส์ ทำให้ผู้เข้าร่วมตลาดสามารถทำการซื้อขายได้ตลอด 24 ชั่วโมง

การเกิดขึ้นของแพลตฟอร์มการซื้อขายออนไลน์

- ทศวรรษที่ 1990: อินเทอร์เน็ตเริ่มเข้ามามีบทบาทสำคัญในตลาดการเงิน แพลตฟอร์มการซื้อขายออนไลน์เริ่มปรากฏขึ้น ทำให้นักเทรดรายย่อยสามารถเข้าถึงตลาด Forex ได้ง่ายขึ้น

- การพัฒนาแพลตฟอร์ม: แพลตฟอร์มอย่าง MetaTrader และ cTrader ช่วยให้นักเทรดสามารถวิเคราะห์และทำการซื้อขายได้อย่างสะดวกสบาย

ตลาด Forex ในปัจจุบัน

- การเติบโต: ตลาด Forex กลายเป็นตลาดการเงินที่ใหญ่ที่สุดในโลก ด้วยมูลค่าการซื้อขายรายวันสูงถึงหลายล้านล้านดอลลาร์

- การเข้าถึง: นักเทรดทั่วโลกสามารถเข้าถึงตลาด Forex ผ่านโบรกเกอร์และแพลตฟอร์มการซื้อขายออนไลน์ มีการใช้เทคโนโลยีขั้นสูง เช่น การซื้อขายอัตโนมัติและปัญญาประดิษฐ์

สรุป

ตลาด Forex มีการพัฒนาและเปลี่ยนแปลงมาตลอดหลายศตวรรษ เริ่มตั้งแต่การใช้โลหะมีค่าเป็นสื่อกลางในการแลกเปลี่ยน จนมาถึงระบบมาตรฐานทองคำ และการประชุม Bretton Woods จนกระทั่งมาถึงยุคปัจจุบันที่ใช้ระบบอัตราแลกเปลี่ยนลอยตัว การพัฒนาเทคโนโลยีทำให้ตลาดนี้ขยายตัวอย่างรวดเร็วและเข้าถึงได้ง่ายขึ้น ทำให้นักเทรดทั่วโลกสามารถมีส่วนร่วมในตลาดการเงินที่ใหญ่ที่สุดในโลกนี้ได้

2. วิธีการทำงานของตลาด Forex

มาดูกันว่าการทำงานของตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Forex) มีรายละเอียดอย่างไรบ้าง

2.1 การทำงานของตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Forex)

1. การซื้อขายคู่สกุลเงิน

ในตลาด Forex การซื้อขายทำผ่านคู่สกุลเงิน โดยนักเทรดจะซื้อหรือขายสกุลเงินหนึ่งเพื่อแลกกับสกุลเงินอีกหนึ่ง เช่น คู่สกุลเงิน EUR/USD หมายถึง ยูโรเทียบกับดอลลาร์สหรัฐ หากนักเทรดคาดว่าค่าเงินยูโรจะเพิ่มขึ้นเมื่อเทียบกับดอลลาร์สหรัฐ พวกเขาจะซื้อ EUR/USD (ซื้อยูโรและขายดอลลาร์)

2. อัตราแลกเปลี่ยน (Exchange Rate)

อัตราแลกเปลี่ยนคือราคาของสกุลเงินหนึ่งเมื่อเทียบกับสกุลเงินอีกหนึ่ง เช่น อัตราแลกเปลี่ยน EUR/USD = 1.20 หมายความว่า 1 ยูโร มีค่าเท่ากับ 1.20 ดอลลาร์สหรัฐ อัตราแลกเปลี่ยนเหล่านี้จะเปลี่ยนแปลงอยู่ตลอดเวลาตามอุปสงค์และอุปทานในตลาด

3. การซื้อขายในตลาด Forex

- ตลาดสปอต (Spot Market): เป็นตลาดที่มีการซื้อขายเงินตราจริง การทำธุรกรรมจะเสร็จสิ้นภายใน 2 วันทำการ

- ตลาดฟอร์เวิร์ด (Forward Market): เป็นการทำสัญญาล่วงหน้าในการซื้อขายเงินตรา โดยกำหนดอัตราแลกเปลี่ยนและวันที่จะทำธุรกรรมในอนาคต

- ตลาดฟิวเจอร์ส (Futures Market): เป็นตลาดที่มีการซื้อขายสัญญาฟิวเจอร์ส ซึ่งเป็นการทำสัญญาล่วงหน้าในการซื้อขายเงินตรา แต่เป็นมาตรฐานและมีการซื้อขายในตลาดแลกเปลี่ยนฟิวเจอร์ส

4. ผู้เข้าร่วมในตลาด Forex

- ธนาคารกลางและรัฐบาล: มีบทบาทสำคัญในการควบคุมและกำหนดนโยบายการเงิน

- ธนาคารพาณิชย์: มีการซื้อขายเงินตราเพื่อวัตถุประสงค์ในการทำธุรกรรมระหว่างประเทศและการลงทุน

- บริษัทข้ามชาติ: มีการซื้อขายเงินตราเพื่อทำธุรกรรมการค้าระหว่างประเทศ

- นักลงทุนและนักเก็งกำไร: มีการซื้อขายเพื่อทำกำไรจากความผันผวนของอัตราแลกเปลี่ยน

- โบรกเกอร์และตัวแทนจำหน่าย: ทำหน้าที่เป็นตัวกลางในการซื้อขายและให้บริการแพลตฟอร์มการซื้อขาย

5. การวิเคราะห์ในตลาด Forex

- การวิเคราะห์ทางเทคนิค: การวิเคราะห์ข้อมูลทางประวัติศาสตร์ของราคาและปริมาณการซื้อขาย เพื่อคาดการณ์แนวโน้มของราคาในอนาคต โดยใช้เครื่องมือเช่น กราฟแท่งเทียน เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) และดัชนีชี้วัด (Indicators) ต่างๆ เช่น RSI และ MACD

- การวิเคราะห์ปัจจัยพื้นฐาน: การวิเคราะห์ข้อมูลเศรษฐกิจ เช่น อัตราดอกเบี้ย อัตราการว่างงาน อัตราเงินเฟ้อ และดุลการค้า รวมถึงข่าวสารทางเศรษฐกิจและการเมือง เพื่อคาดการณ์ทิศทางของค่าเงินในอนาคต

6. คำสั่งซื้อขายในตลาด Forex

- Market Order: คำสั่งซื้อหรือขายในราคาตลาดปัจจุบัน

- Limit Order: คำสั่งซื้อหรือขายในราคาที่กำหนดหรือต่ำกว่า (ในกรณีซื้อ) หรือราคาที่กำหนดหรือสูงกว่า (ในกรณีขาย)

- Stop Order: คำสั่งซื้อหรือขายเมื่อราคาถึงระดับที่กำหนด เพื่อป้องกันการขาดทุนหรือเพื่อเข้าทำกำไร

- Trailing Stop Order: คำสั่ง Stop Order ที่ปรับตามการเคลื่อนไหวของตลาด เพื่อปกป้องกำไรเมื่อราคามีการเคลื่อนไหวในทิศทางที่ต้องการ

7. การจัดการความเสี่ยงในตลาด Forex

การจัดการความเสี่ยงเป็นสิ่งสำคัญในการเทรด Forex เพื่อปกป้องทุนและลดความเสี่ยงในการขาดทุน

- การตั้งค่า Stop Loss: การกำหนดระดับราคาที่จะยอมรับการขาดทุนสูงสุด หากราคาตรงข้ามกับทิศทางที่คาดการณ์ไว้

- การตั้งค่า Take Profit: การกำหนดระดับราคาที่ต้องการปิดการซื้อขายเมื่อทำกำไรได้ตามเป้าหมาย

- การจัดการขนาดของตำแหน่ง (Position Sizing): การกำหนดขนาดการลงทุนให้เหมาะสมกับทุนและความเสี่ยงที่สามารถยอมรับได้

สรุป

ตลาด Forex เป็นตลาดที่มีการซื้อขายแลกเปลี่ยนสกุลเงินต่างๆ โดยการทำงานของตลาดนี้ขึ้นอยู่กับการเคลื่อนไหวของอัตราแลกเปลี่ยน ซึ่งถูกกำหนดโดยอุปสงค์และอุปทาน ผู้เข้าร่วมในตลาดนี้มีหลากหลายประเภท ตั้งแต่ธนาคารกลาง ธนาคารพาณิชย์ บริษัทข้ามชาติ นักลงทุนและนักเก็งกำไร ไปจนถึงโบรกเกอร์และตัวแทนจำหน่าย การวิเคราะห์และการจัดการความเสี่ยงเป็นสิ่งสำคัญที่นักเทรดต้องมีความรู้และความเข้าใจ เพื่อให้สามารถทำกำไรและลดความเสี่ยงในการขาดทุนได้

2.2 ตลาดที่มีการซื้อขายตลอด 24 ชั่วโมง

มาดูกันว่าทำไมตลาด Forex ถึงเป็นตลาดที่มีการซื้อขายตลอด 24 ชั่วโมง และการทำงานของตลาดนี้เป็นอย่างไร

ตลาด Forex ทำงานตลอด 24 ชั่วโมงได้อย่างไร

ตลาด Forex เป็นตลาดการเงินที่ทำงานตลอด 24 ชั่วโมงตลอด 5 วันทำการของสัปดาห์ (จันทร์-ศุกร์) เนื่องจากมีการซื้อขายทั่วโลกในหลายเขตเวลา นี่คือเหตุผลหลักที่ทำให้ตลาดนี้เปิดทำการตลอดเวลา:

1. ตลาด Forex ประกอบด้วยหลายตลาดทั่วโลก

ตลาด Forex ไม่ได้มีศูนย์กลางเดียว แต่ประกอบด้วยตลาดหลายแห่งทั่วโลก ได้แก่ ตลาดซิดนีย์ โตเกียว ลอนดอน และนิวยอร์ก ซึ่งเปิดทำการในเวลาที่แตกต่างกัน การเปิดทำการของตลาดเหล่านี้ต่อเนื่องกันทำให้ตลาด Forex ไม่มีการหยุดพัก

2. การทำงานต่อเนื่องของตลาดทั่วโลก

ตลาด Forex เปิดทำการในช่วงเวลาต่างๆ ต่อเนื่องกัน ดังนี้:

- ตลาดซิดนีย์: เปิดเวลา 5:00 น. – 14:00 น. (เวลาในประเทศไทย)

- ตลาดโตเกียว: เปิดเวลา 7:00 น. – 16:00 น. (เวลาในประเทศไทย)

- ตลาดลอนดอน: เปิดเวลา 14:00 น. – 23:00 น. (เวลาในประเทศไทย)

- ตลาดนิวยอร์ก: เปิดเวลา 19:00 น. – 4:00 น. (เวลาในประเทศไทย)

เมื่อหนึ่งตลาดปิด อีกตลาดหนึ่งก็จะเปิดทำการต่อเนื่อง ทำให้มีการซื้อขายต่อเนื่องตลอด 24 ชั่วโมง

3. ช่วงเวลาที่ตลาด Forex คึกคัก

แม้ว่าตลาด Forex จะเปิดทำการตลอด 24 ชั่วโมง แต่ก็มีช่วงเวลาที่มีการซื้อขายคึกคักมากขึ้น เนื่องจากตลาดสำคัญสองแห่งเปิดพร้อมกัน ทำให้มีปริมาณการซื้อขายสูงและมีความผันผวนของราคา:

- ช่วงตลาดลอนดอนและตลาดนิวยอร์กเปิดพร้อมกัน: เวลาประมาณ 19:00 น. – 23:00 น. (เวลาในประเทศไทย)

- ช่วงตลาดโตเกียวและตลาดลอนดอนเปิดพร้อมกัน: เวลาประมาณ 14:00 น. – 16:00 น. (เวลาในประเทศไทย)

ในช่วงเวลาเหล่านี้ นักเทรดจะพบว่ามีสภาพคล่องสูงและโอกาสในการซื้อขายมากขึ้น

4. ประโยชน์ของการซื้อขายตลอด 24 ชั่วโมง

- ความยืดหยุ่น: นักเทรดสามารถเลือกเวลาซื้อขายที่สะดวกสำหรับพวกเขา ไม่ว่าจะเป็นเวลาเช้า กลางวัน หรือกลางคืน

- การตอบสนองต่อข่าวสารและเหตุการณ์ทันที: เนื่องจากตลาดเปิดตลอดเวลา นักเทรดสามารถตอบสนองต่อข่าวสารและเหตุการณ์ที่มีผลต่ออัตราแลกเปลี่ยนได้ทันที เช่น ข่าวเศรษฐกิจ การประชุมของธนาคารกลาง หรือเหตุการณ์ทางการเมือง

วิธีการเตรียมตัวสำหรับการซื้อขายในตลาด Forex ที่เปิดตลอด 24 ชั่วโมง

เนื่องจากตลาด Forex เปิดทำการตลอด 24 ชั่วโมง นักเทรดต้องเตรียมตัวให้พร้อมเพื่อทำการซื้อขายอย่างมีประสิทธิภาพ:

- การเลือกเวลาซื้อขายที่เหมาะสม: ควรเลือกเวลาที่มีปริมาณการซื้อขายสูง เช่น ช่วงที่ตลาดลอนดอนและตลาดนิวยอร์กเปิดพร้อมกัน ซึ่งมีความผันผวนและสภาพคล่องสูง

- การติดตามข่าวสาร: ติดตามข่าวสารทางเศรษฐกิจและเหตุการณ์สำคัญที่มีผลต่ออัตราแลกเปลี่ยน เช่น รายงานการจ้างงาน การประชุมของธนาคารกลาง และประกาศทางเศรษฐกิจอื่นๆ

- การใช้เครื่องมือวิเคราะห์: ใช้เครื่องมือวิเคราะห์ทางเทคนิคและปัจจัยพื้นฐานเพื่อช่วยในการตัดสินใจซื้อขาย

- การจัดการความเสี่ยง: ตั้งค่า Stop Loss และ Take Profit เพื่อป้องกันการขาดทุนและล็อกกำไร

- การวางแผนการซื้อขาย: มีแผนการซื้อขายที่ชัดเจนและปฏิบัติตามแผนอย่างมีวินัย

สรุป

ตลาด Forex เป็นตลาดการเงินที่ทำการซื้อขายตลอด 24 ชั่วโมงตลอด 5 วันทำการของสัปดาห์ เนื่องจากมีการเปิดทำการของตลาดในหลายเขตเวลา เช่น ซิดนีย์ โตเกียว ลอนดอน และนิวยอร์ก การเปิดทำการต่อเนื่องกันทำให้ไม่มีการหยุดพัก และนักเทรดสามารถเลือกเวลาที่สะดวกในการซื้อขายได้ตลอดเวลา การเตรียมตัวและการวางแผนอย่างเหมาะสมจะช่วยให้นักเทรดสามารถทำกำไรและจัดการความเสี่ยงได้อย่างมีประสิทธิภาพในตลาดที่เปิดตลอด 24 ชั่วโมงนี้

2.3 คู่สกุลเงินหลักและคู่สกุลเงินรอง

มาดูกันว่าคู่สกุลเงินหลักและคู่สกุลเงินรองในตลาด Forex มีรายละเอียดอย่างไร และมีการทำงานอย่างไร

คู่สกุลเงินหลัก (Major Pairs)

คู่สกุลเงินหลักคือคู่สกุลเงินที่มีการซื้อขายมากที่สุดในตลาด Forex คู่สกุลเงินเหล่านี้ประกอบด้วยดอลลาร์สหรัฐ (USD) และสกุลเงินหลักอื่นๆ ทั่วโลก เนื่องจากดอลลาร์สหรัฐเป็นสกุลเงินที่มีการใช้งานแพร่หลายและเป็นสกุลเงินสำรองหลักของโลก คู่สกุลเงินหลักมักมีสภาพคล่องสูงและสเปรดต่ำ

ตัวอย่างคู่สกุลเงินหลัก

- EUR/USD (ยูโร/ดอลลาร์สหรัฐ)

- คู่สกุลเงินนี้เป็นคู่ที่มีการซื้อขายมากที่สุดในโลก ยูโร (EUR) เป็นสกุลเงินของยูโรโซน ส่วนดอลลาร์สหรัฐ (USD) เป็นสกุลเงินของสหรัฐอเมริกา

- ตัวอย่าง: หาก EUR/USD มีอัตราแลกเปลี่ยนอยู่ที่ 1.20 หมายความว่า 1 ยูโร มีค่าเท่ากับ 1.20 ดอลลาร์สหรัฐ

- USD/JPY (ดอลลาร์สหรัฐ/เยนญี่ปุ่น)

- ดอลลาร์สหรัฐ (USD) เทียบกับเยนญี่ปุ่น (JPY) เป็นคู่สกุลเงินที่ได้รับความนิยมเป็นอันดับสอง

- ตัวอย่าง: หาก USD/JPY มีอัตราแลกเปลี่ยนอยู่ที่ 110 หมายความว่า 1 ดอลลาร์สหรัฐ มีค่าเท่ากับ 110 เยนญี่ปุ่น

- GBP/USD (ปอนด์อังกฤษ/ดอลลาร์สหรัฐ)

- ปอนด์อังกฤษ (GBP) เทียบกับดอลลาร์สหรัฐ (USD) เป็นอีกคู่สกุลเงินหลักที่มีการซื้อขายสูง

- ตัวอย่าง: หาก GBP/USD มีอัตราแลกเปลี่ยนอยู่ที่ 1.35 หมายความว่า 1 ปอนด์อังกฤษ มีค่าเท่ากับ 1.35 ดอลลาร์สหรัฐ

- USD/CHF (ดอลลาร์สหรัฐ/ฟรังก์สวิส)

- ดอลลาร์สหรัฐ (USD) เทียบกับฟรังก์สวิส (CHF) เป็นคู่สกุลเงินที่มีสภาพคล่องสูง

- ตัวอย่าง: หาก USD/CHF มีอัตราแลกเปลี่ยนอยู่ที่ 0.92 หมายความว่า 1 ดอลลาร์สหรัฐ มีค่าเท่ากับ 0.92 ฟรังก์สวิส

- AUD/USD (ดอลลาร์ออสเตรเลีย/ดอลลาร์สหรัฐ)

- ดอลลาร์ออสเตรเลีย (AUD) เทียบกับดอลลาร์สหรัฐ (USD) เป็นคู่สกุลเงินที่นิยมในการซื้อขาย

- ตัวอย่าง: หาก AUD/USD มีอัตราแลกเปลี่ยนอยู่ที่ 0.75 หมายความว่า 1 ดอลลาร์ออสเตรเลีย มีค่าเท่ากับ 0.75 ดอลลาร์สหรัฐ

- USD/CAD (ดอลลาร์สหรัฐ/ดอลลาร์แคนาดา)

- ดอลลาร์สหรัฐ (USD) เทียบกับดอลลาร์แคนาดา (CAD) เป็นคู่สกุลเงินหลักที่ได้รับความนิยม

- ตัวอย่าง: หาก USD/CAD มีอัตราแลกเปลี่ยนอยู่ที่ 1.25 หมายความว่า 1 ดอลลาร์สหรัฐ มีค่าเท่ากับ 1.25 ดอลลาร์แคนาดา

คู่สกุลเงินรอง (Minor Pairs)

คู่สกุลเงินรองคือคู่สกุลเงินที่ไม่ประกอบด้วยดอลลาร์สหรัฐ คู่สกุลเงินเหล่านี้มักจะมีการซื้อขายน้อยกว่าคู่สกุลเงินหลักและมีสเปรดสูงกว่า

ตัวอย่างคู่สกุลเงินรอง

- EUR/GBP (ยูโร/ปอนด์อังกฤษ)

- ยูโร (EUR) เทียบกับปอนด์อังกฤษ (GBP)

- ตัวอย่าง: หาก EUR/GBP มีอัตราแลกเปลี่ยนอยู่ที่ 0.85 หมายความว่า 1 ยูโร มีค่าเท่ากับ 0.85 ปอนด์อังกฤษ

- EUR/JPY (ยูโร/เยนญี่ปุ่น)

- ยูโร (EUR) เทียบกับเยนญี่ปุ่น (JPY)

- ตัวอย่าง: หาก EUR/JPY มีอัตราแลกเปลี่ยนอยู่ที่ 130 หมายความว่า 1 ยูโร มีค่าเท่ากับ 130 เยนญี่ปุ่น

- GBP/JPY (ปอนด์อังกฤษ/เยนญี่ปุ่น)

- ปอนด์อังกฤษ (GBP) เทียบกับเยนญี่ปุ่น (JPY)

- ตัวอย่าง: หาก GBP/JPY มีอัตราแลกเปลี่ยนอยู่ที่ 150 หมายความว่า 1 ปอนด์อังกฤษ มีค่าเท่ากับ 150 เยนญี่ปุ่น

- CHF/JPY (ฟรังก์สวิส/เยนญี่ปุ่น)

- ฟรังก์สวิส (CHF) เทียบกับเยนญี่ปุ่น (JPY)

- ตัวอย่าง: หาก CHF/JPY มีอัตราแลกเปลี่ยนอยู่ที่ 118 หมายความว่า 1 ฟรังก์สวิส มีค่าเท่ากับ 118 เยนญี่ปุ่น

- AUD/JPY (ดอลลาร์ออสเตรเลีย/เยนญี่ปุ่น)

- ดอลลาร์ออสเตรเลีย (AUD) เทียบกับเยนญี่ปุ่น (JPY)

- ตัวอย่าง: หาก AUD/JPY มีอัตราแลกเปลี่ยนอยู่ที่ 82 หมายความว่า 1 ดอลลาร์ออสเตรเลีย มีค่าเท่ากับ 82 เยนญี่ปุ่น

- EUR/AUD (ยูโร/ดอลลาร์ออสเตรเลีย)

- ยูโร (EUR) เทียบกับดอลลาร์ออสเตรเลีย (AUD)

- ตัวอย่าง: หาก EUR/AUD มีอัตราแลกเปลี่ยนอยู่ที่ 1.60 หมายความว่า 1 ยูโร มีค่าเท่ากับ 1.60 ดอลลาร์ออสเตรเลีย

สรุป

- คู่สกุลเงินหลัก (Major Pairs) คือคู่สกุลเงินที่มีดอลลาร์สหรัฐ (USD) และสกุลเงินหลักอื่นๆ คู่สกุลเงินหลักมีการซื้อขายมากที่สุดในตลาด Forex และมีสภาพคล่องสูง เช่น EUR/USD, USD/JPY, GBP/USD เป็นต้น

- คู่สกุลเงินรอง (Minor Pairs) คือคู่สกุลเงินที่ไม่ประกอบด้วยดอลลาร์สหรัฐ คู่สกุลเงินรองมีการซื้อขายน้อยกว่าคู่สกุลเงินหลักและมีสเปรดสูงกว่า เช่น EUR/GBP, EUR/JPY, GBP/JPY เป็นต้น

ความเข้าใจในคู่สกุลเงินหลักและรองจะช่วยให้นักเทรดสามารถเลือกคู่สกุลเงินที่เหมาะสมกับกลยุทธ์การเทรดของตน และสามารถจัดการความเสี่ยงได้อย่างมีประสิทธิภาพ

3. พื้นฐานการซื้อขาย Forex

3.1 ความหมายของการซื้อ (Long) และขาย (Short)

มาดูกันว่าความหมายของการซื้อ (Long) และขาย (Short) ในการเทรด Forex คืออะไร และมีรายละเอียดอย่างไรบ้าง

การซื้อ (Long)

การซื้อ (Long) หมายถึงการซื้อสกุลเงินหนึ่งในคู่สกุลเงิน ด้วยความคาดหวังว่าราคาของสกุลเงินนั้นจะเพิ่มขึ้นเมื่อเทียบกับสกุลเงินอีกหนึ่งในคู่สกุลเงิน นักเทรดที่เปิดสถานะ Long จะมีกำไรหากราคาของสกุลเงินที่ซื้อนั้นเพิ่มขึ้น และขาดทุนหากราคาลดลง

ตัวอย่าง:

คู่สกุลเงิน EUR/USD

- นักเทรดคาดการณ์ว่าค่าเงินยูโร (EUR) จะเพิ่มขึ้นเมื่อเทียบกับดอลลาร์สหรัฐ (USD)

- เปิดสถานะ Long โดยการซื้อ EUR/USD ที่อัตราแลกเปลี่ยน 1.2000

- หากอัตราแลกเปลี่ยนเพิ่มขึ้นเป็น 1.2100 นักเทรดสามารถขายคู่สกุลเงินนี้เพื่อทำกำไร

การขาย (Short)

การขาย (Short) หมายถึงการขายสกุลเงินหนึ่งในคู่สกุลเงิน ด้วยความคาดหวังว่าราคาของสกุลเงินนั้นจะลดลงเมื่อเทียบกับสกุลเงินอีกหนึ่งในคู่สกุลเงิน นักเทรดที่เปิดสถานะ Short จะมีกำไรหากราคาของสกุลเงินที่ขายนั้นลดลง และขาดทุนหากราคาเพิ่มขึ้น

ตัวอย่าง:

คู่สกุลเงิน EUR/USD

- นักเทรดคาดการณ์ว่าค่าเงินยูโร (EUR) จะลดลงเมื่อเทียบกับดอลลาร์สหรัฐ (USD)

- เปิดสถานะ Short โดยการขาย EUR/USD ที่อัตราแลกเปลี่ยน 1.2000

- หากอัตราแลกเปลี่ยนลดลงเป็น 1.1900 นักเทรดสามารถซื้อคู่สกุลเงินนี้กลับเพื่อทำกำไร

รายละเอียดเพิ่มเติมเกี่ยวกับการซื้อ (Long) และขาย (Short)

1. การเปิดและปิดสถานะ

- การเปิดสถานะ Long: นักเทรดซื้อคู่สกุลเงินหนึ่ง โดยคาดหวังว่าราคาของสกุลเงินที่ซื้อจะเพิ่มขึ้น

- การปิดสถานะ Long: นักเทรดขายคู่สกุลเงินที่เคยซื้อไว้ เพื่อทำกำไรหากราคาขึ้น หรือเพื่อลดขาดทุนหากราคาลง

- การเปิดสถานะ Short: นักเทรดขายคู่สกุลเงินหนึ่ง โดยคาดหวังว่าราคาของสกุลเงินที่ขายจะลดลง

- การปิดสถานะ Short: นักเทรดซื้อคู่สกุลเงินที่เคยขายไว้ เพื่อทำกำไรหากราคาลง หรือเพื่อลดขาดทุนหากราคาขึ้น

2. ตัวอย่างเพิ่มเติม

- การเปิดสถานะ Long:

- คู่สกุลเงิน GBP/USD

- อัตราแลกเปลี่ยนปัจจุบัน: 1.3000

- นักเทรดคาดการณ์ว่าค่าเงินปอนด์อังกฤษ (GBP) จะเพิ่มขึ้นเมื่อเทียบกับดอลลาร์สหรัฐ (USD)

- เปิดสถานะ Long โดยการซื้อ GBP/USD ที่อัตราแลกเปลี่ยน 1.3000

- หากอัตราแลกเปลี่ยนเพิ่มขึ้นเป็น 1.3100 นักเทรดสามารถขาย GBP/USD เพื่อทำกำไร

- การเปิดสถานะ Short:

- คู่สกุลเงิน AUD/USD

- อัตราแลกเปลี่ยนปัจจุบัน: 0.7500

- นักเทรดคาดการณ์ว่าค่าเงินดอลลาร์ออสเตรเลีย (AUD) จะลดลงเมื่อเทียบกับดอลลาร์สหรัฐ (USD)

- เปิดสถานะ Short โดยการขาย AUD/USD ที่อัตราแลกเปลี่ยน 0.7500

- หากอัตราแลกเปลี่ยนลดลงเป็น 0.7400 นักเทรดสามารถซื้อ AUD/USD กลับเพื่อทำกำไร

3. ความเสี่ยงและการจัดการความเสี่ยง

การเทรดในตลาด Forex ทั้งการเปิดสถานะ Long และ Short มีความเสี่ยงที่ต้องพิจารณา การจัดการความเสี่ยงเป็นสิ่งสำคัญที่ช่วยป้องกันการขาดทุนมากเกินไป

- การตั้งค่า Stop Loss: การตั้งระดับราคาที่จะปิดสถานะโดยอัตโนมัติเพื่อจำกัดการขาดทุน

- การตั้งค่า Take Profit: การตั้งระดับราคาที่จะปิดสถานะโดยอัตโนมัติเพื่อทำกำไรเมื่อราคาถึงเป้าหมายที่กำหนด

- การใช้ Leverage อย่างระมัดระวัง: Leverage ช่วยเพิ่มกำไรแต่ก็เพิ่มความเสี่ยงด้วย ควรใช้อย่างระมัดระวัง

สรุป

- การซื้อ (Long) คือการซื้อสกุลเงินหนึ่งในคู่สกุลเงิน ด้วยความคาดหวังว่าราคาของสกุลเงินนั้นจะเพิ่มขึ้น นักเทรดจะมีกำไรหากราคาสกุลเงินที่ซื้อนั้นเพิ่มขึ้น

- การขาย (Short) คือการขายสกุลเงินหนึ่งในคู่สกุลเงิน ด้วยความคาดหวังว่าราคาของสกุลเงินนั้นจะลดลง นักเทรดจะมีกำไรหากราคาสกุลเงินที่ขายนั้นลดลง

ความเข้าใจในแนวคิดของการซื้อและขายในตลาด Forex จะช่วยให้นักเทรดมือใหม่สามารถทำการตัดสินใจได้อย่างมีประสิทธิภาพและสามารถจัดการความเสี่ยงได้อย่างเหมาะสม

3.2 การใช้คำสั่งซื้อ (Orders) ต่างๆ เช่น Market Order, Limit Order, Stop Order

การใช้คำสั่งซื้อ (Orders) เป็นสิ่งสำคัญในการเทรด Forex เพื่อให้การซื้อขายเป็นไปตามที่นักเทรดต้องการ มาดูกันว่า Market Order, Limit Order, และ Stop Order คืออะไร ใช้อย่างไรบ้าง

คำสั่งซื้อ (Orders) ต่างๆ ในการเทรด Forex

1. Market Order

Market Order คือคำสั่งซื้อหรือขายที่ดำเนินการทันทีที่ราคาปัจจุบันของตลาด คำสั่งนี้จะถูกดำเนินการในทันทีที่นักเทรดส่งคำสั่ง และราคาที่ได้จะเป็นราคาตลาดในขณะนั้น

- การใช้ Market Order:

- Buy Market Order: การซื้อคู่สกุลเงินที่ราคาตลาดปัจจุบัน

- Sell Market Order: การขายคู่สกุลเงินที่ราคาตลาดปัจจุบัน

ตัวอย่าง:

- สมมติว่า EUR/USD มีราคาปัจจุบันที่ 1.2000

- หากนักเทรดต้องการซื้อ EUR/USD ทันทีที่ราคาตลาด นักเทรดจะใช้คำสั่ง Buy Market Order และซื้อ EUR/USD ที่ราคาประมาณ 1.2000

- หากนักเทรดต้องการขาย EUR/USD ทันทีที่ราคาตลาด นักเทรดจะใช้คำสั่ง Sell Market Order และขาย EUR/USD ที่ราคาประมาณ 1.2000

2. Limit Order

Limit Order คือคำสั่งซื้อหรือขายที่นักเทรดกำหนดราคาเอง โดยคำสั่งจะถูกดำเนินการเมื่อราคาตลาดถึงหรือดีกว่าราคาที่นักเทรดกำหนด Limit Order ช่วยให้นักเทรดได้ราคาที่ต้องการหรือต่ำกว่า (สำหรับการซื้อ) หรือสูงกว่า (สำหรับการขาย)

- การใช้ Limit Order:

- Buy Limit Order: การตั้งคำสั่งซื้อที่ราคาต่ำกว่าราคาตลาดปัจจุบัน

- Sell Limit Order: การตั้งคำสั่งขายที่ราคาสูงกว่าราคาตลาดปัจจุบัน

ตัวอย่าง:

- สมมติว่า EUR/USD มีราคาปัจจุบันที่ 1.2000

- นักเทรดต้องการซื้อ EUR/USD ที่ราคา 1.1900 นักเทรดจะตั้งคำสั่ง Buy Limit Order ที่ 1.1900 หากราคาลดลงมาถึง 1.1900 คำสั่งซื้อจะถูกดำเนินการ

- นักเทรดต้องการขาย EUR/USD ที่ราคา 1.2100 นักเทรดจะตั้งคำสั่ง Sell Limit Order ที่ 1.2100 หากราคาเพิ่มขึ้นมาถึง 1.2100 คำสั่งขายจะถูกดำเนินการ

3. Stop Order

Stop Order คือคำสั่งซื้อหรือขายที่นักเทรดกำหนดราคาเอง โดยคำสั่งจะถูกดำเนินการเมื่อราคาตลาดถึงระดับที่นักเทรดกำหนด โดยคำสั่งจะเปลี่ยนเป็น Market Order ทันทีที่ราคาตลาดถึงระดับที่กำหนด Stop Order มักใช้เพื่อป้องกันการขาดทุนหรือจับกำไรในกรณีที่ราคามีการเคลื่อนไหวอย่างรวดเร็ว

- การใช้ Stop Order:

- Buy Stop Order: การตั้งคำสั่งซื้อที่ราคาสูงกว่าราคาตลาดปัจจุบัน

- Sell Stop Order: การตั้งคำสั่งขายที่ราคาต่ำกว่าราคาตลาดปัจจุบัน

ตัวอย่าง:

- สมมติว่า EUR/USD มีราคาปัจจุบันที่ 1.2000

- นักเทรดต้องการซื้อ EUR/USD หากราคาขึ้นไปถึง 1.2100 เพื่อเข้าตลาดเมื่อราคามีแนวโน้มสูงขึ้น นักเทรดจะตั้งคำสั่ง Buy Stop Order ที่ 1.2100 หากราคาขึ้นไปถึง 1.2100 คำสั่งซื้อจะถูกดำเนินการที่ราคาตลาดขณะนั้น

- นักเทรดต้องการขาย EUR/USD หากราคาลดลงถึง 1.1900 เพื่อป้องกันการขาดทุน นักเทรดจะตั้งคำสั่ง Sell Stop Order ที่ 1.1900 หากราคาลดลงถึง 1.1900 คำสั่งขายจะถูกดำเนินการที่ราคาตลาดขณะนั้น

คำสั่งซื้อเพิ่มเติมที่นักเทรดควรรู้จัก

4. Stop-Loss Order

Stop-Loss Order คือคำสั่งขายที่ใช้เพื่อป้องกันการขาดทุนในกรณีที่ราคาตลาดเคลื่อนไหวสวนทางกับตำแหน่งที่นักเทรดถืออยู่ คำสั่งนี้จะถูกตั้งในระดับราคาที่นักเทรดต้องการปิดสถานะเพื่อลดการขาดทุน

ตัวอย่าง:

- นักเทรดเปิดสถานะ Long ใน EUR/USD ที่ 1.2000

- เพื่อลดการขาดทุนหากราคาลดลง นักเทรดตั้ง Stop-Loss Order ที่ 1.1900 หากราคาลดลงถึง 1.1900 คำสั่งขายจะถูกดำเนินการเพื่อปิดสถานะ Long

5. Take-Profit Order

Take-Profit Order คือคำสั่งขายที่ใช้เพื่อปิดสถานะในกรณีที่ราคาตลาดเคลื่อนไหวในทิศทางที่นักเทรดต้องการและถึงระดับราคาที่กำหนด เพื่อทำกำไร คำสั่งนี้ช่วยล็อกกำไรเมื่อราคาถึงเป้าหมาย

ตัวอย่าง:

- นักเทรดเปิดสถานะ Long ใน EUR/USD ที่ 1.2000

- นักเทรดต้องการทำกำไรเมื่อราคาถึง 1.2100 นักเทรดตั้ง Take-Profit Order ที่ 1.2100 หากราคาขึ้นไปถึง 1.2100 คำสั่งขายจะถูกดำเนินการเพื่อปิดสถานะ Long และทำกำไร

สรุป

- Market Order: คำสั่งซื้อหรือขายที่ดำเนินการทันทีที่ราคาตลาดปัจจุบัน เหมาะสำหรับนักเทรดที่ต้องการเข้าตลาดทันที

- Limit Order: คำสั่งซื้อหรือขายที่นักเทรดกำหนดราคาที่ต้องการ คำสั่งจะถูกดำเนินการเมื่อราคาตลาดถึงหรือดีกว่าราคาที่กำหนด เหมาะสำหรับนักเทรดที่ต้องการราคาที่ดีกว่า

- Stop Order: คำสั่งซื้อหรือขายที่นักเทรดกำหนดราคาที่ต้องการ คำสั่งจะเปลี่ยนเป็น Market Order เมื่อราคาตลาดถึงระดับที่กำหนด เหมาะสำหรับการป้องกันการขาดทุนหรือการจับกำไร

- Stop-Loss Order: คำสั่งขายเพื่อป้องกันการขาดทุน

- Take-Profit Order: คำสั่งขายเพื่อทำกำไรเมื่อราคาถึงเป้าหมาย

ความเข้าใจและการใช้คำสั่งซื้อเหล่านี้จะช่วยให้นักเทรดสามารถวางแผนการซื้อขายได้อย่างมีประสิทธิภาพและจัดการความเสี่ยงได้อย่างเหมาะสม

4. การอ่านกราฟและการวิเคราะห์ทางเทคนิค

4.1 พื้นฐานการอ่านกราฟราคาหุ้น

การอ่านกราฟราคาหุ้นเป็นทักษะพื้นฐานที่สำคัญสำหรับนักลงทุนและนักเทรดทุกคน มันช่วยให้คุณเข้าใจแนวโน้มของราคาและทำการวิเคราะห์ทางเทคนิคเพื่อช่วยในการตัดสินใจซื้อขาย มาดูกันว่าพื้นฐานการอ่านกราฟราคาหุ้นมีอะไรบ้าง

1. ประเภทของกราฟราคาหุ้น

มีกราฟหลายประเภทที่ใช้ในการวิเคราะห์ทางเทคนิค แต่กราฟที่พบได้บ่อยที่สุดคือ:

- กราฟเส้น (Line Chart): แสดงราคาปิดของหุ้นในแต่ละช่วงเวลา (เช่น วัน, สัปดาห์, เดือน) โดยเชื่อมต่อจุดราคาปิดเหล่านี้ด้วยเส้นตรง กราฟเส้นเหมาะสำหรับการดูแนวโน้มทั่วไปของราคา

- กราฟแท่ง (Bar Chart): แสดงราคาปิด, เปิด, สูงสุด และต่ำสุดในแต่ละช่วงเวลา แต่ละแท่งบนกราฟแท่งจะแสดงช่วงราคาของหุ้นในช่วงเวลานั้น

- กราฟแท่งเทียน (Candlestick Chart): คล้ายกับกราฟแท่ง แต่มีการแสดงข้อมูลเพิ่มเติมเกี่ยวกับการเคลื่อนไหวของราคาในแต่ละช่วงเวลา แท่งเทียนแต่ละแท่งแสดงราคาปิด, เปิด, สูงสุด และต่ำสุด และมีส่วน “ตัวแท่ง” ที่แสดงช่วงระหว่างราคาปิดและเปิด สีของตัวแท่งจะบอกได้ว่าราคาปิดสูงกว่าหรือต่ำกว่าราคาเปิด (สีเขียวหรือสีขาวแสดงว่าราคาปิดสูงกว่าเปิด, สีแดงหรือสีดำแสดงว่าราคาปิดต่ำกว่าเปิด)

2. องค์ประกอบพื้นฐานของกราฟ

กราฟราคาหุ้นประกอบด้วยองค์ประกอบพื้นฐานต่างๆ ที่นักลงทุนควรเข้าใจ:

- แกนเวลา (Time Axis): แกนแนวนอนที่แสดงช่วงเวลาต่างๆ เช่น วัน, เดือน, ปี

- แกนราคา (Price Axis): แกนแนวตั้งที่แสดงระดับราคาหุ้น

- แท่งราคา (Price Bars) หรือ แท่งเทียน (Candlesticks): แสดงข้อมูลราคาหุ้นในแต่ละช่วงเวลา

3. การอ่านกราฟแท่งเทียน (Candlestick Chart)

กราฟแท่งเทียนเป็นที่นิยมเพราะให้ข้อมูลมากมายในรูปแบบที่เข้าใจง่าย นี่คือวิธีการอ่านกราฟแท่งเทียน:

- ตัวแท่งเทียน (Body): ส่วนที่หนาและอยู่ตรงกลางของแท่งเทียน แสดงช่วงระหว่างราคาปิดและเปิด

- แท่งเทียนเขียว/ขาว: ราคาปิดสูงกว่าราคาเปิด (แนวโน้มขาขึ้น)

- แท่งเทียนแดง/ดำ: ราคาปิดต่ำกว่าราคาเปิด (แนวโน้มขาลง)

- ไส้เทียน (Wicks หรือ Shadows): เส้นบางๆ ที่ยื่นออกจากตัวแท่งเทียน แสดงราคาสูงสุดและต่ำสุดในช่วงเวลานั้น

- ไส้เทียนบน (Upper Shadow): แสดงราคาสูงสุด

- ไส้เทียนล่าง (Lower Shadow): แสดงราคาต่ำสุด

4. แนวโน้ม (Trends)

การระบุแนวโน้มเป็นสิ่งสำคัญในการวิเคราะห์กราฟ มีสามประเภทของแนวโน้มหลัก:

- แนวโน้มขาขึ้น (Uptrend): ราคาหุ้นเพิ่มขึ้นอย่างต่อเนื่อง ทำจุดสูงสุด (Higher Highs) และจุดต่ำสุด (Higher Lows) ที่สูงขึ้น

- แนวโน้มขาลง (Downtrend): ราคาหุ้นลดลงอย่างต่อเนื่อง ทำจุดสูงสุด (Lower Highs) และจุดต่ำสุด (Lower Lows) ที่ต่ำลง

- แนวโน้มแนวราบ (Sideways/Horizontal Trend): ราคาหุ้นเคลื่อนไหวในช่วงแคบๆ โดยไม่มีแนวโน้มชัดเจน

5. แนวรับและแนวต้าน (Support and Resistance)

แนวรับและแนวต้านเป็นระดับราคาที่มีความสำคัญในการวิเคราะห์กราฟ:

- แนวรับ (Support): ระดับราคาที่คาดว่าจะเป็นจุดหยุดยั้งการลดลงของราคา ซึ่งมักเป็นจุดที่นักลงทุนสนใจซื้อเพิ่ม

- แนวต้าน (Resistance): ระดับราคาที่คาดว่าจะเป็นจุดหยุดยั้งการเพิ่มขึ้นของราคา ซึ่งมักเป็นจุดที่นักลงทุนสนใจขาย

6. รูปแบบกราฟ (Chart Patterns)

การวิเคราะห์รูปแบบกราฟช่วยให้คุณคาดการณ์การเคลื่อนไหวของราคาในอนาคต:

- รูปแบบกลับตัว (Reversal Patterns): บ่งบอกว่าราคาอาจเปลี่ยนทิศทาง เช่น หัวและไหล่ (Head and Shoulders), ดับเบิ้ลท็อป (Double Top), ดับเบิ้ลบอททอม (Double Bottom)

- รูปแบบต่อเนื่อง (Continuation Patterns): บ่งบอกว่าราคาจะดำเนินตามแนวโน้มเดิม เช่น สามเหลี่ยม (Triangles), ธง (Flags), ปะทะ (Pennants)

7. อินดิเคเตอร์ (Indicators)

อินดิเคเตอร์เป็นเครื่องมือที่ช่วยในการวิเคราะห์ทางเทคนิค เช่น:

- ค่าเฉลี่ยเคลื่อนที่ (Moving Averages): ใช้ในการระบุแนวโน้ม

- ดัชนีความแข็งแรงสัมพัทธ์ (Relative Strength Index, RSI): ใช้ในการระบุภาวะการซื้อหรือขายเกิน

- แมคดี (MACD): ใช้ในการระบุการเปลี่ยนแปลงของแนวโน้ม

สรุป

การอ่านกราฟราคาหุ้นเป็นการวิเคราะห์ข้อมูลราคาในอดีตและปัจจุบันเพื่อคาดการณ์แนวโน้มในอนาคต การเข้าใจประเภทกราฟต่างๆ องค์ประกอบพื้นฐาน แนวโน้ม แนวรับและแนวต้าน รูปแบบกราฟ และการใช้เครื่องมืออินดิเคเตอร์จะช่วยให้นักลงทุนสามารถตัดสินใจการซื้อขายได้อย่างมีประสิทธิภาพ

การฝึกฝนและศึกษากราฟราคาหุ้นอย่างต่อเนื่องจะช่วยเพิ่มทักษะในการวิเคราะห์และทำให้การลงทุนเป็นไปอย่างมีประสิทธิภาพมากขึ้น

4.2 การใช้เครื่องมือทางเทคนิค เช่น เส้นค่าเฉลี่ย (Moving Averages), MACD, RSI

การใช้เครื่องมือทางเทคนิคเป็นวิธีที่สำคัญในการวิเคราะห์กราฟราคาหุ้น เพื่อช่วยให้นักลงทุนและนักเทรดตัดสินใจในการซื้อขายได้อย่างมีประสิทธิภาพ เครื่องมือที่พบได้บ่อยและมีประโยชน์สำหรับมือใหม่ ได้แก่ เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages), MACD (Moving Average Convergence Divergence) และ RSI (Relative Strength Index) เราจะมาอธิบายการใช้เครื่องมือเหล่านี้อย่างละเอียดกันค่ะ

1. เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages)

เส้นค่าเฉลี่ยเคลื่อนที่เป็นเครื่องมือทางเทคนิคที่ใช้เพื่อระบุแนวโน้มและลดความผันผวนของราคาหุ้นในช่วงเวลาหนึ่ง มีหลายประเภทของเส้นค่าเฉลี่ยเคลื่อนที่ แต่ที่พบบ่อยคือ:

- เส้นค่าเฉลี่ยเคลื่อนที่แบบง่าย (Simple Moving Average, SMA): คำนวณจากผลรวมของราคาหุ้นในช่วงเวลาหนึ่งๆ แล้วหารด้วยจำนวนช่วงเวลา

- เส้นค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล (Exponential Moving Average, EMA): คล้ายกับ SMA แต่ให้ความสำคัญกับราคาหุ้นในช่วงหลังๆ มากกว่า ทำให้ตอบสนองต่อการเปลี่ยนแปลงของราคาได้เร็วกว่า

การใช้เส้นค่าเฉลี่ยเคลื่อนที่

- ระบุแนวโน้ม (Trend Identification): ถ้าเส้นค่าเฉลี่ยเคลื่อนที่กำลังเพิ่มขึ้น ราคาหุ้นมีแนวโน้มเป็นขาขึ้น และถ้าเส้นค่าเฉลี่ยเคลื่อนที่กำลังลดลง ราคาหุ้นมีแนวโน้มเป็นขาลง

- สัญญาณซื้อและขาย (Buy and Sell Signals): เมื่อราคาเคลื่อนที่ตัดผ่านเส้นค่าเฉลี่ยเคลื่อนที่จากล่างขึ้นบน จะเกิดสัญญาณซื้อ (Buy Signal) และเมื่อราคาตัดผ่านเส้นค่าเฉลี่ยเคลื่อนที่จากบนลงล่าง จะเกิดสัญญาณขาย (Sell Signal)

ตัวอย่าง:

- เส้นค่าเฉลี่ยเคลื่อนที่ 50 วัน (50-day SMA) และ 200 วัน (200-day SMA) เป็นที่นิยมใช้ในการระบุแนวโน้มระยะยาว

- ถ้า 50-day SMA ตัดผ่าน 200-day SMA จากล่างขึ้นบน เรียกว่า “Golden Cross” เป็นสัญญาณขาขึ้น

- ถ้า 50-day SMA ตัดผ่าน 200-day SMA จากบนลงล่าง เรียกว่า “Death Cross” เป็นสัญญาณขาลง

2. MACD (Moving Average Convergence Divergence)

MACD เป็นเครื่องมือที่ใช้ในการระบุการเปลี่ยนแปลงของแนวโน้มและโมเมนตัมของราคาหุ้น ประกอบด้วยสามส่วนหลักคือ:

- เส้น MACD Line: คำนวณจากการลบค่า EMA 26 วันจาก EMA 12 วัน

- เส้น Signal Line: เป็น EMA 9 วันของ MACD Line

- Histogram: แสดงความต่างระหว่าง MACD Line และ Signal Line

การใช้ MACD

- สัญญาณซื้อและขาย:

- สัญญาณซื้อ (Buy Signal) เกิดขึ้นเมื่อ MACD Line ตัดผ่าน Signal Line จากล่างขึ้นบน

- สัญญาณขาย (Sell Signal) เกิดขึ้นเมื่อ MACD Line ตัดผ่าน Signal Line จากบนลงล่าง

- การยืนยันแนวโน้ม (Trend Confirmation):

- ถ้า MACD อยู่เหนือเส้นศูนย์ แสดงว่าแนวโน้มมีโอกาสเป็นขาขึ้น

- ถ้า MACD อยู่ต่ำกว่าเส้นศูนย์ แสดงว่าแนวโน้มมีโอกาสเป็นขาลง

ตัวอย่าง:

- ถ้า MACD Line ตัดผ่าน Signal Line จากล่างขึ้นบน และ Histogram เปลี่ยนจากลบเป็นบวก แสดงถึงสัญญาณซื้อ

- ถ้า MACD Line ตัดผ่าน Signal Line จากบนลงล่าง และ Histogram เปลี่ยนจากบวกเป็นลบ แสดงถึงสัญญาณขาย

3. RSI (Relative Strength Index)

RSI เป็นอินดิเคเตอร์ที่ใช้ในการระบุภาวะการซื้อมากเกินไป (Overbought) หรือขายมากเกินไป (Oversold) โดยมีค่าระหว่าง 0 ถึง 100

การใช้ RSI

- การระบุภาวะ Overbought และ Oversold:

- RSI ค่ามากกว่า 70 บ่งบอกว่าหุ้นอยู่ในภาวะ Overbought และอาจมีการปรับฐานราคา

- RSI ค่าต่ำกว่า 30 บ่งบอกว่าหุ้นอยู่ในภาวะ Oversold และอาจมีการกลับตัวของราคา

- สัญญาณซื้อและขาย (Buy and Sell Signals):

- สัญญาณซื้อ (Buy Signal) เกิดขึ้นเมื่อ RSI ขึ้นจากค่าต่ำกว่า 30 และตัดขึ้นเหนือ 30

- สัญญาณขาย (Sell Signal) เกิดขึ้นเมื่อ RSI ลงจากค่ามากกว่า 70 และตัดลงต่ำกว่า 70

ตัวอย่าง:

- ถ้า RSI ต่ำกว่า 30 และเริ่มเพิ่มขึ้น อาจเป็นสัญญาณว่าเป็นจุดซื้อ

- ถ้า RSI สูงกว่า 70 และเริ่มลดลง อาจเป็นสัญญาณว่าเป็นจุดขาย

สรุป

- เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages): ใช้ในการระบุแนวโน้มและให้สัญญาณซื้อขายเมื่อราคาตัดผ่านเส้นค่าเฉลี่ย

- MACD (Moving Average Convergence Divergence): ใช้ในการระบุการเปลี่ยนแปลงของแนวโน้มและโมเมนตัม โดยใช้ MACD Line, Signal Line และ Histogram

- RSI (Relative Strength Index): ใช้ในการระบุภาวะการซื้อมากเกินไปหรือขายมากเกินไป และให้สัญญาณซื้อขายเมื่อ RSI อยู่ในบริเวณ Overbought หรือ Oversold

การใช้เครื่องมือทางเทคนิคเหล่านี้จะช่วยให้นักลงทุนและนักเทรดสามารถวิเคราะห์และตัดสินใจการซื้อขายได้อย่างมีประสิทธิภาพมากขึ้น

5. การวิเคราะห์ปัจจัยพื้นฐาน

5.1 ปัจจัยที่มีผลต่อค่าเงิน เช่น ข่าวเศรษฐกิจ, อัตราดอกเบี้ย, นโยบายการเงิน

การเข้าใจปัจจัยที่มีผลต่อค่าเงินเป็นสิ่งสำคัญสำหรับนักเทรด Forex เพราะการเคลื่อนไหวของค่าเงินส่วนใหญ่ถูกกำหนดโดยปัจจัยเหล่านี้ มาดูกันว่าแต่ละปัจจัยสำคัญอย่างไรและมีผลต่อค่าเงินอย่างไรบ้าง

1. ข่าวเศรษฐกิจ (Economic News)

ข่าวเศรษฐกิจเป็นปัจจัยที่สำคัญมากในการเทรด Forex เพราะข่าวเศรษฐกิจมักจะสะท้อนสถานการณ์และแนวโน้มเศรษฐกิจของประเทศ ซึ่งมีผลโดยตรงต่อค่าเงินของประเทศนั้นๆ

ตัวอย่างข่าวเศรษฐกิจสำคัญ:

- ผลิตภัณฑ์มวลรวมภายในประเทศ (Gross Domestic Product, GDP): การประกาศตัวเลข GDP แสดงถึงการเติบโตหรือหดตัวของเศรษฐกิจประเทศ ถ้า GDP สูงกว่าที่คาดการณ์ ค่าเงินของประเทศนั้นอาจแข็งค่าขึ้น

- อัตราการว่างงาน (Unemployment Rate): ถ้าอัตราการว่างงานต่ำ แสดงถึงเศรษฐกิจที่แข็งแรง ค่าเงินมักจะแข็งค่าขึ้น

- อัตราเงินเฟ้อ (Inflation Rate): อัตราเงินเฟ้อสูงอาจทำให้ค่าเงินอ่อนค่า เนื่องจากความกังวลเกี่ยวกับการลดลงของมูลค่าเงิน

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (Purchasing Managers’ Index, PMI): เป็นตัวชี้วัดการขยายตัวในภาคการผลิต ถ้า PMI สูงกว่าที่คาดการณ์ ค่าเงินมักจะแข็งค่าขึ้น

2. อัตราดอกเบี้ย (Interest Rates)

อัตราดอกเบี้ยเป็นปัจจัยที่มีผลกระทบอย่างมากต่อค่าเงิน เนื่องจากอัตราดอกเบี้ยสูงหรือต่ำมีผลต่อการลงทุนและการกู้ยืม

- การขึ้นอัตราดอกเบี้ย (Rate Hike): เมื่อธนาคารกลางขึ้นอัตราดอกเบี้ย ค่าเงินมักจะแข็งค่าขึ้น เพราะการขึ้นดอกเบี้ยทำให้การลงทุนในสกุลเงินนั้นมีผลตอบแทนสูงขึ้น นักลงทุนต่างประเทศจึงเข้ามาลงทุนมากขึ้น

- การลดอัตราดอกเบี้ย (Rate Cut): เมื่อธนาคารกลางลดอัตราดอกเบี้ย ค่าเงินมักจะอ่อนค่าลง เพราะการลดดอกเบี้ยทำให้การลงทุนในสกุลเงินนั้นมีผลตอบแทนต่ำลง นักลงทุนต่างประเทศจึงลดการลงทุนในสกุลเงินนั้น

3. นโยบายการเงิน (Monetary Policy)

นโยบายการเงินเป็นกลยุทธ์ที่ธนาคารกลางใช้ในการควบคุมปริมาณเงินในระบบเศรษฐกิจและรักษาเสถียรภาพทางการเงิน

นโยบายการเงินที่สำคัญ:

- นโยบายการเงินแบบเข้มงวด (Tight Monetary Policy): เป็นนโยบายที่ธนาคารกลางใช้เพื่อลดปริมาณเงินในระบบเศรษฐกิจ เช่น การขึ้นอัตราดอกเบี้ยหรือการขายพันธบัตร นโยบายนี้มักทำให้ค่าเงินแข็งค่าขึ้น

- นโยบายการเงินแบบผ่อนคลาย (Loose Monetary Policy): เป็นนโยบายที่ธนาคารกลางใช้เพื่อเพิ่มปริมาณเงินในระบบเศรษฐกิจ เช่น การลดอัตราดอกเบี้ยหรือการซื้อพันธบัตร นโยบายนี้มักทำให้ค่าเงินอ่อนค่าลง

4. ปัจจัยทางการเมือง (Political Factors)

เหตุการณ์ทางการเมืองสามารถมีผลกระทบอย่างมากต่อค่าเงินได้ เช่น:

- การเลือกตั้ง: การเลือกตั้งที่ไม่แน่นอนสามารถทำให้ค่าเงินผันผวน เนื่องจากนักลงทุนไม่แน่ใจในนโยบายทางเศรษฐกิจของรัฐบาลใหม่

- นโยบายการค้า: นโยบายการค้าระหว่างประเทศ เช่น การเพิ่มภาษีนำเข้า-ส่งออก สามารถมีผลกระทบต่อค่าเงินได้

- ความไม่แน่นอนทางการเมือง: ความไม่แน่นอนทางการเมือง เช่น การประท้วงหรือความขัดแย้ง สามารถทำให้ค่าเงินอ่อนค่าลง เนื่องจากนักลงทุนมองว่าเป็นความเสี่ยง

5. ปัจจัยทางสังคมและเศรษฐกิจอื่นๆ (Other Socio-Economic Factors)

ปัจจัยอื่นๆ ที่สามารถมีผลต่อค่าเงิน ได้แก่:

- การเปลี่ยนแปลงทางเทคโนโลยี: การพัฒนาทางเทคโนโลยีที่ทำให้เศรษฐกิจประเทศเติบโต สามารถทำให้ค่าเงินแข็งค่าขึ้น

- ราคาสินค้าโภคภัณฑ์ (Commodity Prices): ประเทศที่เป็นผู้ผลิตสินค้าโภคภัณฑ์ เช่น น้ำมัน ทองคำ ราคาสินค้าเหล่านี้สามารถมีผลต่อค่าเงินของประเทศนั้นได้

สรุป

ค่าเงินถูกกำหนดโดยหลายปัจจัยทั้งทางเศรษฐกิจ การเมือง และสังคม การเข้าใจปัจจัยเหล่านี้จะช่วยให้นักเทรดสามารถคาดการณ์การเคลื่อนไหวของค่าเงินได้ดีขึ้น และตัดสินใจในการเทรดอย่างมีเหตุผลและประสิทธิภาพ

การติดตามข่าวสารและการวิเคราะห์ปัจจัยที่มีผลต่อค่าเงินเป็นสิ่งที่นักเทรดควรทำอย่างสม่ำเสมอ เพื่อให้สามารถปรับตัวและวางแผนการเทรดได้อย่างมีประสิทธิภาพ

5.2 การติดตามข่าวสารและเหตุการณ์สำคัญ

การติดตามข่าวสารและเหตุการณ์สำคัญเป็นส่วนสำคัญของการเทรด Forex เพราะข่าวสารและเหตุการณ์เหล่านี้มีผลกระทบต่อการเคลื่อนไหวของค่าเงิน การเข้าใจวิธีการติดตามและวิเคราะห์ข่าวสารจะช่วยให้นักเทรดสามารถตัดสินใจการซื้อขายได้อย่างมีประสิทธิภาพมากขึ้น มาดูรายละเอียดกัน

1. การติดตามข่าวสารจากแหล่งข่าวสำคัญ

การติดตามข่าวสารจากแหล่งข่าวที่น่าเชื่อถือเป็นสิ่งสำคัญเพื่อให้ได้ข้อมูลที่ถูกต้องและทันเหตุการณ์ มีแหล่งข่าวหลายแห่งที่นักเทรด Forex ควรติดตาม:

- สำนักข่าวการเงินและเศรษฐกิจ: Bloomberg, Reuters, CNBC, และ Financial Times เป็นแหล่งข่าวที่น่าเชื่อถือ

- เว็บไซต์ข่าว Forex: Forex Factory, DailyFX, Investing.com

- เว็บไซต์ธนาคารกลาง: Federal Reserve (สหรัฐอเมริกา), European Central Bank (ยุโรป), Bank of Japan (ญี่ปุ่น), และธนาคารกลางของประเทศอื่นๆ

2. การใช้ปฏิทินเศรษฐกิจ (Economic Calendar)

ปฏิทินเศรษฐกิจเป็นเครื่องมือที่สำคัญสำหรับการติดตามข่าวสารและเหตุการณ์สำคัญในตลาด Forex โดยปฏิทินเศรษฐกิจจะแสดงวันที่และเวลาที่จะมีการประกาศข่าวเศรษฐกิจสำคัญ เช่น ตัวเลข GDP, อัตราการว่างงาน, อัตราเงินเฟ้อ, และการประชุมธนาคารกลาง

วิธีการใช้ปฏิทินเศรษฐกิจ:

- ติดตามข่าวเศรษฐกิจสำคัญ: ตรวจสอบปฏิทินเศรษฐกิจเพื่อดูว่าในแต่ละวันมีการประกาศข่าวเศรษฐกิจอะไรบ้าง

- ประเมินผลกระทบ: วิเคราะห์ว่าข่าวเศรษฐกิจนั้นมีผลกระทบอย่างไรต่อค่าเงิน เช่น ตัวเลข GDP ที่สูงกว่าคาดการณ์อาจทำให้ค่าเงินแข็งค่าขึ้น

- วางแผนการเทรด: เตรียมพร้อมและวางแผนการเทรดตามข่าวสารที่คาดว่าจะมีผลกระทบต่อคู่เงินที่คุณสนใจ

3. การวิเคราะห์ผลกระทบของข่าวสาร (News Impact Analysis)

การวิเคราะห์ผลกระทบของข่าวสารเป็นการประเมินว่าข่าวเศรษฐกิจหรือเหตุการณ์สำคัญจะมีผลต่อค่าเงินอย่างไร นักเทรดควรพิจารณาปัจจัยต่อไปนี้:

- ความสำคัญของข่าว: ข่าวที่มีความสำคัญมากมักมีผลกระทบต่อค่าเงินมาก เช่น การประชุมธนาคารกลางหรือการประกาศตัวเลข GDP

- การคาดการณ์และผลจริง: เปรียบเทียบผลที่ประกาศจริงกับการคาดการณ์ (Forecast) ถ้าผลจริงแตกต่างจากที่คาดการณ์มาก ค่าเงินมักจะผันผวน

- ทิศทางของตลาด: ข่าวเศรษฐกิจที่เป็นบวก (เช่น ตัวเลขการจ้างงานที่สูงกว่าคาด) มักทำให้ค่าเงินแข็งค่า ขณะที่ข่าวเศรษฐกิจที่เป็นลบ (เช่น อัตราเงินเฟ้อที่สูงเกินไป) มักทำให้ค่าเงินอ่อนค่า

4. การใช้เครื่องมือวิเคราะห์ข่าวสาร (News Analysis Tools)

นักเทรดสามารถใช้เครื่องมือและแพลตฟอร์มต่างๆ เพื่อช่วยในการวิเคราะห์ข่าวสาร เช่น:

- แพลตฟอร์มการเทรด: หลายแพลตฟอร์มเช่น MetaTrader, Thinkorswim, และ TradingView มีฟีเจอร์การติดตามข่าวสารและปฏิทินเศรษฐกิจ

- บริการวิเคราะห์ข่าวสาร: บริการเช่น Econoday, Briefing.com, และ Trading Economics ให้ข้อมูลและการวิเคราะห์ข่าวสารที่ละเอียด

- เครื่องมือการแจ้งเตือน (Alerts): ตั้งการแจ้งเตือนเพื่อรับข้อมูลข่าวสารและเหตุการณ์สำคัญที่อาจมีผลต่อการเทรดของคุณ

5. การเข้าใจปฏิกิริยาของตลาด (Market Reaction)

การเข้าใจว่าตลาดตอบสนองต่อข่าวสารอย่างไรเป็นสิ่งสำคัญในการวางแผนการเทรด:

- การเคลื่อนไหวทันที (Immediate Reaction): ตลาดมักมีปฏิกิริยาทันทีต่อข่าวสารสำคัญ ซึ่งสามารถสร้างโอกาสการเทรดในระยะสั้นได้

- การเคลื่อนไหวระยะยาว (Long-term Impact): ข่าวสารและเหตุการณ์บางอย่างอาจมีผลกระทบในระยะยาว เช่น นโยบายการเงินใหม่ของธนาคารกลาง

6. การใช้กลยุทธ์การเทรดตามข่าว (News Trading Strategies)

การเทรดตามข่าวเป็นกลยุทธ์ที่นักเทรดหลายคนใช้ในการทำกำไรจากการเคลื่อนไหวของตลาดที่เกิดจากข่าวสาร:

- กลยุทธ์การเทรดก่อนข่าว (Pre-news Trading): วิเคราะห์และวางแผนการเทรดตามการคาดการณ์ของข่าวสารล่วงหน้า

- กลยุทธ์การเทรดทันทีหลังข่าว (Post-news Trading): ติดตามผลการประกาศข่าวสารและทำการเทรดตามปฏิกิริยาของตลาด

สรุป

การติดตามข่าวสารและเหตุการณ์สำคัญเป็นสิ่งที่นักเทรด Forex ควรทำอย่างสม่ำเสมอ เพราะข่าวสารเหล่านี้มีผลกระทบต่อการเคลื่อนไหวของค่าเงิน การใช้ปฏิทินเศรษฐกิจ การวิเคราะห์ผลกระทบของข่าวสาร การใช้เครื่องมือวิเคราะห์ข่าวสาร และการเข้าใจปฏิกิริยาของตลาดจะช่วยให้นักเทรดสามารถวางแผนและตัดสินใจการเทรดได้อย่างมีประสิทธิภาพมากขึ้น

การฝึกฝนการวิเคราะห์ข่าวสารและเหตุการณ์สำคัญจะช่วยเพิ่มความเชี่ยวชาญและทำให้การเทรดของคุณเป็นไปอย่างมีกลยุทธ์และมั่นคงมากขึ้น

6. การจัดการความเสี่ยงใน Forex

6.1 การตั้งค่า Stop Loss และ Take Profit

การตั้งค่า Stop Loss และ Take Profit เป็นส่วนสำคัญของการบริหารความเสี่ยงในการเทรด Forex ช่วยให้นักเทรดสามารถควบคุมการสูญเสียและล็อกกำไรได้อย่างมีประสิทธิภาพ มาดูกันว่าการตั้งค่า Stop Loss และ Take Profit คืออะไรและมีวิธีการตั้งค่าอย่างไร

Stop Loss

Stop Loss เป็นคำสั่งที่ใช้ในการจำกัดการสูญเสีย เมื่อตลาดเคลื่อนไหวไม่เป็นไปตามที่คาดหมาย นักเทรดสามารถกำหนดระดับราคาที่ต้องการจะหยุดการขาดทุนโดยอัตโนมัติ ซึ่งช่วยปกป้องเงินทุนจากการสูญเสียมากเกินไป

วิธีการตั้งค่า Stop Loss

- กำหนดระดับการสูญเสียที่ยอมรับได้: คำนวณว่าคุณสามารถยอมรับการสูญเสียได้มากน้อยเพียงใดในแต่ละการเทรด อาจจะเป็นเปอร์เซ็นต์ของเงินทุนทั้งหมด เช่น 1-2%

- วิเคราะห์กราฟราคา: ใช้การวิเคราะห์ทางเทคนิคเพื่อกำหนดระดับราคาที่มีแนวโน้มจะเป็นจุดกลับตัวหรือแนวรับ/แนวต้าน

- วาง Stop Loss ใต้หรือเหนือระดับสำคัญ: หากคุณเปิดสถานะซื้อ (Long) ให้วาง Stop Loss ใต้แนวรับที่สำคัญ หากเปิดสถานะขาย (Short) ให้วาง Stop Loss เหนือแนวต้านที่สำคัญ

- ใช้ตัวชี้วัดทางเทคนิค: ใช้เครื่องมือเช่น ATR (Average True Range) เพื่อคำนวณระยะห่างที่เหมาะสมสำหรับการวาง Stop Loss

ตัวอย่างการตั้งค่า Stop Loss

- การซื้อ (Long Position): หากคุณซื้อคู่เงิน EUR/USD ที่ราคา 1.1000 และวิเคราะห์ว่าแนวรับอยู่ที่ 1.0950 คุณอาจตั้ง Stop Loss ไว้ที่ 1.0940 เพื่อให้มีพื้นที่เพียงพอสำหรับความผันผวน

- การขาย (Short Position): หากคุณขายคู่เงิน GBP/USD ที่ราคา 1.3000 และวิเคราะห์ว่าแนวต้านอยู่ที่ 1.3050 คุณอาจตั้ง Stop Loss ไว้ที่ 1.3060 เพื่อป้องกันการขาดทุน

Take Profit

Take Profit เป็นคำสั่งที่ใช้ในการล็อกกำไร เมื่อตลาดเคลื่อนไหวตามที่คาดหมาย นักเทรดสามารถกำหนดระดับราคาที่ต้องการจะปิดการเทรดโดยอัตโนมัติเมื่อมีกำไรถึงเป้าหมายที่ตั้งไว้

วิธีการตั้งค่า Take Profit

- กำหนดเป้าหมายกำไร: คำนวณว่าคุณต้องการทำกำไรได้มากน้อยเพียงใดจากการเทรดแต่ละครั้ง อาจจะเป็นเปอร์เซ็นต์ของเงินทุนทั้งหมดหรือระดับราคาที่มีนัยสำคัญ

- วิเคราะห์กราฟราคา: ใช้การวิเคราะห์ทางเทคนิคเพื่อกำหนดระดับราคาที่มีแนวโน้มจะเป็นจุดกลับตัวหรือแนวรับ/แนวต้าน

- วาง Take Profit ใต้หรือเหนือระดับสำคัญ: หากคุณเปิดสถานะซื้อ (Long) ให้วาง Take Profit ใต้แนวต้านที่สำคัญ หากเปิดสถานะขาย (Short) ให้วาง Take Profit เหนือแนวรับที่สำคัญ

- ใช้เครื่องมือช่วยวิเคราะห์: ใช้เครื่องมือเช่น Fibonacci Retracement เพื่อกำหนดระดับ Take Profit ที่เหมาะสม

ตัวอย่างการตั้งค่า Take Profit

- การซื้อ (Long Position): หากคุณซื้อคู่เงิน EUR/USD ที่ราคา 1.1000 และวิเคราะห์ว่าแนวต้านอยู่ที่ 1.1100 คุณอาจตั้ง Take Profit ไว้ที่ 1.1090 เพื่อให้มีโอกาสปิดการเทรดเมื่อราคาขยับใกล้ระดับนั้น

- การขาย (Short Position): หากคุณขายคู่เงิน GBP/USD ที่ราคา 1.3000 และวิเคราะห์ว่าแนวรับอยู่ที่ 1.2900 คุณอาจตั้ง Take Profit ไว้ที่ 1.2910 เพื่อให้มีโอกาสปิดการเทรดเมื่อราคาขยับใกล้ระดับนั้น

การใช้ Stop Loss และ Take Profit ร่วมกัน

การตั้งค่า Stop Loss และ Take Profit ควรใช้อย่างสม่ำเสมอในการเทรด เพื่อช่วยในการบริหารความเสี่ยงและทำกำไรอย่างมีประสิทธิภาพ การใช้สองเครื่องมือนี้ร่วมกันจะช่วยให้นักเทรดสามารถ:

- ควบคุมความเสี่ยง: การตั้ง Stop Loss ช่วยป้องกันการสูญเสียเกินกว่าที่กำหนด

- ล็อกกำไร: การตั้ง Take Profit ช่วยให้มั่นใจว่าจะได้กำไรตามเป้าหมายที่ตั้งไว้

- ลดความกังวล: ไม่ต้องกังวลในการติดตามตลาดตลอดเวลา เพราะคำสั่งจะถูกดำเนินการโดยอัตโนมัติ

สรุป

การตั้งค่า Stop Loss และ Take Profit เป็นการบริหารความเสี่ยงที่สำคัญในการเทรด Forex ช่วยให้นักเทรดสามารถควบคุมการสูญเสียและล็อกกำไรได้อย่างมีประสิทธิภาพ การวิเคราะห์กราฟราคา การกำหนดระดับการสูญเสียและกำไรที่ยอมรับได้ และการใช้เครื่องมือช่วยวิเคราะห์จะทำให้การตั้งค่า Stop Loss และ Take Profit มีประสิทธิภาพมากขึ้น

นักเทรดควรฝึกฝนและใช้คำสั่งเหล่านี้อย่างสม่ำเสมอเพื่อให้สามารถบริหารความเสี่ยงและทำกำไรได้อย่างมีระบบและมั่นคง

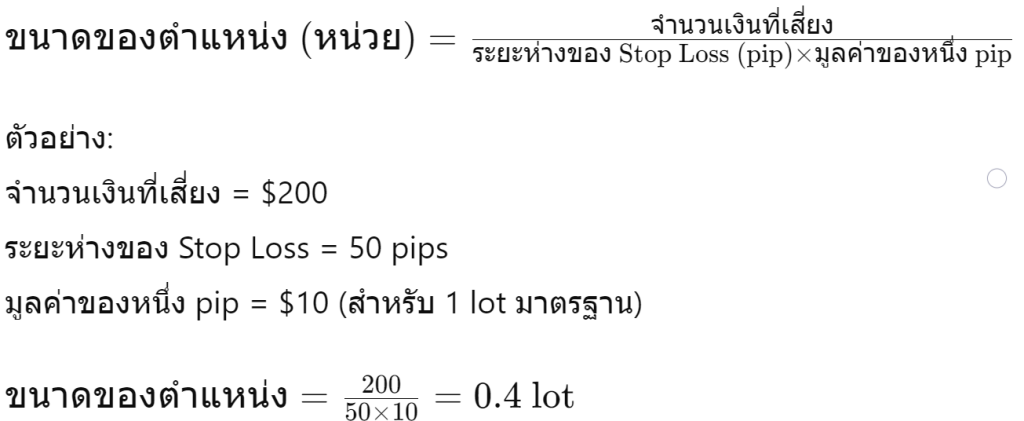

6.2 การจัดการขนาดของตำแหน่ง (Position Sizing)

การจัดการขนาดของตำแหน่ง (Position Sizing) เป็นหนึ่งในองค์ประกอบที่สำคัญที่สุดของการบริหารความเสี่ยงในการเทรด Forex การเลือกขนาดของตำแหน่งอย่างเหมาะสมสามารถช่วยให้นักเทรดลดความเสี่ยงในการสูญเสียเงินทุนมากเกินไป และเพิ่มโอกาสในการทำกำไร มาดูกันว่าการจัดการขนาดของตำแหน่งคืออะไรและมีวิธีการทำอย่างไร

ความหมายของการจัดการขนาดของตำแหน่ง (Position Sizing)

Position Sizing คือการกำหนดขนาดของการเทรดในแต่ละครั้ง ซึ่งขนาดของตำแหน่งจะขึ้นอยู่กับเงินทุนที่มีอยู่และความเสี่ยงที่ยอมรับได้ การจัดการขนาดของตำแหน่งอย่างเหมาะสมช่วยให้มั่นใจได้ว่าเราจะไม่เสี่ยงเงินทุนมากเกินไปในการเทรดเพียงครั้งเดียว

ขั้นตอนในการจัดการขนาดของตำแหน่ง

1. กำหนดความเสี่ยงที่ยอมรับได้ในแต่ละการเทรด

เริ่มต้นโดยการกำหนดว่าเรายอมรับการสูญเสียได้มากน้อยเพียงใดต่อการเทรดหนึ่งครั้ง โดยทั่วไปแล้วนักเทรดมืออาชีพมักจะเสี่ยงเพียง 1-2% ของเงินทุนทั้งหมดในแต่ละการเทรด

ตัวอย่าง: ถ้าคุณมีเงินทุน $10,000 และคุณยอมรับความเสี่ยงที่ 2% ของเงินทุน นั่นหมายความว่าคุณยอมรับการสูญเสียได้สูงสุด $200 ต่อการเทรดหนึ่งครั้ง

2. กำหนดระยะห่างของ Stop Loss

กำหนดระดับราคาที่คุณจะวางคำสั่ง Stop Loss โดยการวิเคราะห์ทางเทคนิค เช่น การใช้แนวรับ แนวต้าน หรือการวัดความผันผวน

ตัวอย่าง: ถ้าคุณซื้อคู่เงิน EUR/USD ที่ราคา 1.1000 และกำหนด Stop Loss ที่ราคา 1.0950 ระยะห่างของ Stop Loss คือ 50 pips

3. คำนวณมูลค่าของหนึ่ง pip

การคำนวณมูลค่าของหนึ่ง pip สำหรับคู่เงินที่คุณกำลังเทรดเป็นสิ่งสำคัญ โดยทั่วไปมูลค่าของหนึ่ง pip จะขึ้นอยู่กับขนาดของตำแหน่งและคู่เงินที่คุณเทรด

ตัวอย่าง: สำหรับคู่เงิน EUR/USD หนึ่ง pip สำหรับ 1 lot มาตรฐาน (100,000 หน่วย) จะมีมูลค่า $10

4. คำนวณขนาดของตำแหน่ง

ใช้สูตรการคำนวณเพื่อหาขนาดของตำแหน่งที่เหมาะสมตามความเสี่ยงที่ยอมรับได้และระยะห่างของ Stop Loss

สูตร:

ดังนั้น ขนาดของตำแหน่งที่เหมาะสมคือ 0.4 lot มาตรฐาน

การใช้ Position Sizing ในการบริหารความเสี่ยง

การใช้ Position Sizing ช่วยให้นักเทรดสามารถ:

- ควบคุมความเสี่ยง: การกำหนดขนาดของตำแหน่งที่เหมาะสมช่วยให้คุณสามารถควบคุมการสูญเสียไม่ให้เกินความเสี่ยงที่ยอมรับได้

- รักษาเสถียรภาพทางการเงิน: การบริหารความเสี่ยงอย่างเหมาะสมช่วยให้คุณมีโอกาสทำกำไรในระยะยาวและรักษาเสถียรภาพทางการเงินของพอร์ต

- ลดความเครียด: การรู้ว่าคุณได้จำกัดความเสี่ยงในการเทรดแต่ละครั้งช่วยลดความเครียดและความกังวล

เครื่องมือและแพลตฟอร์มสำหรับการคำนวณ Position Sizing

นักเทรดสามารถใช้เครื่องมือและแพลตฟอร์มต่างๆ เพื่อช่วยในการคำนวณขนาดของตำแหน่ง เช่น:

- Position Size Calculator: เครื่องคำนวณออนไลน์ที่ช่วยในการคำนวณขนาดของตำแหน่งตามความเสี่ยงที่ยอมรับได้และระยะห่างของ Stop Loss

- แพลตฟอร์มการเทรด: หลายแพลตฟอร์มการเทรดเช่น MetaTrader, cTrader มีเครื่องมือในการคำนวณ Position Sizing ในตัว

สรุป

การจัดการขนาดของตำแหน่ง (Position Sizing) เป็นสิ่งที่สำคัญมากในการเทรด Forex เพื่อบริหารความเสี่ยงและเพิ่มโอกาสในการทำกำไร การกำหนดความเสี่ยงที่ยอมรับได้ในแต่ละการเทรด การคำนวณระยะห่างของ Stop Loss และการใช้เครื่องมือช่วยคำนวณขนาดของตำแหน่งจะช่วยให้นักเทรดสามารถเทรดได้อย่างมั่นใจและมีประสิทธิภาพมากขึ้น

การฝึกฝนและใช้ Position Sizing อย่างต่อเนื่องจะช่วยให้นักเทรดสามารถพัฒนากลยุทธ์การเทรดที่มั่นคงและประสบความสำเร็จในระยะยาว

6.3 การจัดการทุนและการบริหารความเสี่ยง

การจัดการทุนและการบริหารความเสี่ยงเป็นส่วนสำคัญที่นักเทรด Forex ทุกคนต้องเข้าใจและปฏิบัติเพื่อเพิ่มโอกาสในการทำกำไรและลดการสูญเสีย การจัดการทุนและการบริหารความเสี่ยงมีหลายองค์ประกอบที่ต้องคำนึงถึง มาดูรายละเอียดกัน

การจัดการทุน (Capital Management)

การจัดการทุนคือการวางแผนและการใช้เงินทุนอย่างมีประสิทธิภาพ เพื่อให้สามารถทนต่อความเสี่ยงและเพิ่มโอกาสในการทำกำไรได้

1. การกำหนดทุนเริ่มต้น

- ทุนเริ่มต้น: เป็นเงินทุนที่คุณเตรียมพร้อมสำหรับการเทรด ควรเป็นเงินที่คุณสามารถยอมรับการสูญเสียได้โดยไม่กระทบต่อการดำเนินชีวิตประจำวัน

- การแยกเงินทุน: แยกเงินทุนสำหรับการเทรดออกจากเงินที่ใช้ในชีวิตประจำวัน เพื่อป้องกันไม่ให้การเทรดมีผลกระทบต่อการเงินส่วนบุคคล

2. การจัดการการเสี่ยงในแต่ละการเทรด

- การกำหนดขนาดของตำแหน่ง (Position Sizing): ใช้หลักการ Position Sizing เพื่อกำหนดขนาดของตำแหน่งที่เหมาะสมในแต่ละการเทรด

- การกำหนดความเสี่ยงที่ยอมรับได้: กำหนดเปอร์เซ็นต์ของเงินทุนที่คุณยอมรับความเสี่ยงในแต่ละการเทรด โดยทั่วไปไม่ควรเกิน 1-2% ของเงินทุนทั้งหมด

การบริหารความเสี่ยง (Risk Management)

การบริหารความเสี่ยงคือการวางแผนและการดำเนินการเพื่อลดความเสี่ยงในการสูญเสียเงินทุน ซึ่งประกอบด้วยหลายวิธีการ

1. การตั้งค่า Stop Loss และ Take Profit

- Stop Loss: คำสั่งที่ใช้เพื่อจำกัดการสูญเสียในกรณีที่ตลาดเคลื่อนไหวไม่เป็นไปตามที่คาดหมาย

- Take Profit: คำสั่งที่ใช้เพื่อปิดการเทรดเมื่อได้กำไรตามเป้าหมายที่กำหนดไว้

2. การใช้ Leverage อย่างระมัดระวัง

- Leverage: การใช้เงินทุนยืมเพื่อเพิ่มขนาดการเทรด แม้ว่า Leverage จะช่วยเพิ่มโอกาสในการทำกำไร แต่ก็เพิ่มความเสี่ยงในการสูญเสียเช่นกัน ควรใช้ Leverage อย่างระมัดระวังและตามความสามารถในการรับความเสี่ยง

3. การกระจายความเสี่ยง (Diversification)

- กระจายการลงทุน: อย่าลงทุนทั้งหมดในคู่เงินเดียว ควรกระจายการลงทุนในหลายๆ คู่เงินเพื่อกระจายความเสี่ยง

- การลงทุนในสินทรัพย์อื่น: นอกจาก Forex การลงทุนในสินทรัพย์อื่น เช่น หุ้น, พันธบัตร, ทองคำ อาจช่วยลดความเสี่ยง

4. การวิเคราะห์และติดตามตลาด

- การวิเคราะห์พื้นฐาน: ติดตามข่าวเศรษฐกิจ, การประกาศตัวเลขทางเศรษฐกิจ, และนโยบายของธนาคารกลาง เพื่อประเมินผลกระทบต่อตลาด

- การวิเคราะห์ทางเทคนิค: ใช้เครื่องมือเช่น Moving Averages, RSI, MACD เพื่อวิเคราะห์กราฟและแนวโน้มของตลาด

5. การรักษาแผนการเทรด

- แผนการเทรด: สร้างแผนการเทรดที่ชัดเจน รวมถึงการกำหนดเป้าหมายการเทรด, ขนาดของตำแหน่ง, ระดับ Stop Loss และ Take Profit

- การปฏิบัติตามแผน: ปฏิบัติตามแผนการเทรดอย่างเคร่งครัด และไม่ให้ความรู้สึกหรืออารมณ์มาควบคุมการตัดสินใจ

สรุป

การจัดการทุนและการบริหารความเสี่ยงเป็นสิ่งสำคัญที่จะช่วยให้นักเทรดสามารถรักษาเงินทุนและเพิ่มโอกาสในการทำกำไรได้ การกำหนดทุนเริ่มต้นที่เหมาะสม การกำหนดขนาดของตำแหน่ง การตั้งค่า Stop Loss และ Take Profit การใช้ Leverage อย่างระมัดระวัง การกระจายความเสี่ยง และการวิเคราะห์ตลาดอย่างต่อเนื่องเป็นองค์ประกอบสำคัญในการจัดการทุนและการบริหารความเสี่ยง

การฝึกฝนและปฏิบัติตามหลักการเหล่านี้จะช่วยให้นักเทรดสามารถเทรดได้อย่างมั่นใจและประสบความสำเร็จในระยะยาว

7. การเลือกโบรกเกอร์ Forex

7.1 สิ่งที่ควรพิจารณาในการเลือกโบรกเกอร์ เช่น ใบอนุญาต ค่าธรรมเนียม ความน่าเชื่อถือ

การเลือกโบรกเกอร์ Forex เป็นขั้นตอนที่สำคัญมากสำหรับนักเทรด โดยเฉพาะมือใหม่ การเลือกโบรกเกอร์ที่เหมาะสมสามารถช่วยให้การเทรดเป็นไปอย่างราบรื่นและปลอดภัย ในขณะเดียวกัน การเลือกโบรกเกอร์ที่ไม่เหมาะสมอาจทำให้เกิดปัญหาต่างๆ เช่น ค่าธรรมเนียมสูง การประมวลผลคำสั่งช้า หรือแม้กระทั่งการฉ้อโกง มาดูกันว่ามีสิ่งใดบ้างที่ควรพิจารณาในการเลือกโบรกเกอร์ Forex

1. ใบอนุญาตและการกำกับดูแล

หนึ่งในปัจจัยที่สำคัญที่สุดคือการตรวจสอบว่าโบรกเกอร์มีใบอนุญาตจากหน่วยงานกำกับดูแลที่น่าเชื่อถือหรือไม่ หน่วยงานกำกับดูแลที่มีชื่อเสียงได้แก่:

- Financial Conduct Authority (FCA): หน่วยงานกำกับดูแลในสหราชอาณาจักร

- Commodity Futures Trading Commission (CFTC) และ National Futures Association (NFA): หน่วยงานกำกับดูแลในสหรัฐอเมริกา

- Australian Securities and Investments Commission (ASIC): หน่วยงานกำกับดูแลในออสเตรเลีย

- Cyprus Securities and Exchange Commission (CySEC): หน่วยงานกำกับดูแลในไซปรัส

การมีใบอนุญาตจากหน่วยงานเหล่านี้แสดงว่าโบรกเกอร์ต้องปฏิบัติตามกฎระเบียบและมาตรฐานที่เข้มงวด ซึ่งช่วยเพิ่มความน่าเชื่อถือและความปลอดภัย

2. ค่าธรรมเนียมและค่าสเปรด

ค่าธรรมเนียมในการเทรดเป็นปัจจัยสำคัญที่ต้องพิจารณา เนื่องจากจะมีผลต่อกำไรสุทธิของคุณ ค่าธรรมเนียมที่ควรพิจารณาได้แก่:

- ค่าสเปรด (Spread): ความแตกต่างระหว่างราคาซื้อ (Bid) และราคาขาย (Ask) โบรกเกอร์บางรายอาจเสนอค่าสเปรดที่ต่ำ แต่ควรตรวจสอบว่าค่าสเปรดนั้นคงที่หรือแปรผัน

- ค่าคอมมิชชั่น (Commission): บางโบรกเกอร์อาจเรียกเก็บค่าคอมมิชชั่นต่อการเทรดแต่ละครั้ง โดยทั่วไป โบรกเกอร์ที่มีค่าสเปรดต่ำมักจะเรียกเก็บค่าคอมมิชชั่น

- ค่าธรรมเนียมการถอนเงิน: บางโบรกเกอร์อาจเรียกเก็บค่าธรรมเนียมในการถอนเงิน ควรตรวจสอบนโยบายการถอนเงินของโบรกเกอร์

3. ความน่าเชื่อถือและประสบการณ์

การตรวจสอบประวัติและความน่าเชื่อถือของโบรกเกอร์เป็นสิ่งสำคัญ ควรพิจารณาจาก:

- ระยะเวลาที่เปิดดำเนินการ: โบรกเกอร์ที่มีประวัติการดำเนินงานมาอย่างยาวนานมักจะมีความน่าเชื่อถือมากกว่า

- รีวิวและความคิดเห็นจากผู้ใช้งาน: อ่านรีวิวและความคิดเห็นจากนักเทรดอื่นๆ เพื่อดูว่ามีปัญหาหรือข้อเสียใดๆ ที่ต้องระวัง

- การบริการลูกค้า: โบรกเกอร์ควรมีทีมบริการลูกค้าที่สามารถให้ความช่วยเหลือได้อย่างรวดเร็วและมืออาชีพ

4. แพลตฟอร์มการเทรด

แพลตฟอร์มการเทรดเป็นเครื่องมือที่คุณจะใช้ในการดำเนินการซื้อขาย ควรเลือกโบรกเกอร์ที่มีแพลตฟอร์มการเทรดที่เหมาะสมและใช้งานง่าย แพลตฟอร์มที่นิยมได้แก่:

- MetaTrader 4 (MT4): แพลตฟอร์มยอดนิยมที่มีฟีเจอร์ครบครันสำหรับการวิเคราะห์และการเทรด

- MetaTrader 5 (MT5): รุ่นใหม่ของ MT4 ที่มีฟีเจอร์เพิ่มเติมและรองรับสินทรัพย์หลายประเภท

- cTrader: แพลตฟอร์มที่ได้รับความนิยมในกลุ่มนักเทรดที่ต้องการความรวดเร็วและความสามารถในการปรับแต่ง

5. ประเภทบัญชีและข้อเสนอพิเศษ

โบรกเกอร์ส่วนใหญ่มักจะมีประเภทบัญชีที่หลากหลาย เพื่อให้เหมาะสมกับนักเทรดที่มีความต้องการต่างกัน ควรพิจารณาว่าโบรกเกอร์มีประเภทบัญชีที่เหมาะสมกับคุณหรือไม่ เช่น:

- บัญชีมาตรฐาน: สำหรับนักเทรดทั่วไปที่ต้องการความยืดหยุ่น

- บัญชี ECN: สำหรับนักเทรดที่ต้องการค่าสเปรดต่ำและการเข้าถึงตลาดโดยตรง

- บัญชี Micro/ Mini: สำหรับนักเทรดที่ต้องการเริ่มต้นด้วยเงินทุนน้อย

นอกจากนี้ ควรตรวจสอบว่าโบรกเกอร์มีข้อเสนอพิเศษหรือโบนัสใดๆ ที่น่าสนใจหรือไม่

6. การฝากและถอนเงิน

การฝากและถอนเงินควรเป็นไปอย่างราบรื่นและมีความสะดวกสบาย ควรตรวจสอบว่าโบรกเกอร์มีวิธีการฝากและถอนเงินที่หลากหลายและเหมาะสมกับคุณ เช่น:

- การโอนเงินผ่านธนาคาร

- บัตรเครดิต/เดบิต

- E-wallets (เช่น PayPal, Skrill, Neteller)

7. การสนับสนุนทางการศึกษา

สำหรับนักเทรดมือใหม่ การมีโบรกเกอร์ที่มีการสนับสนุนทางการศึกษาและเครื่องมือการเรียนรู้เป็นสิ่งสำคัญ ควรตรวจสอบว่าโบรกเกอร์มี:

- บทความและวิดีโอการเรียนรู้

- การสัมมนาออนไลน์ (Webinars)

- บัญชีทดลอง (Demo Account): เพื่อให้คุณฝึกฝนและทดลองกลยุทธ์การเทรดโดยไม่ต้องเสี่ยงเงินจริง

สรุป

การเลือกโบรกเกอร์ Forex ที่เหมาะสมต้องพิจารณาหลายปัจจัย ได้แก่ ใบอนุญาตและการกำกับดูแล ค่าธรรมเนียมและค่าสเปรด ความน่าเชื่อถือ แพลตฟอร์มการเทรด ประเภทบัญชีและข้อเสนอพิเศษ วิธีการฝากและถอนเงิน และการสนับสนุนทางการศึกษา การตรวจสอบและเปรียบเทียบโบรกเกอร์ต่างๆ จะช่วยให้คุณสามารถเลือกโบรกเกอร์ที่เหมาะสมที่สุดสำหรับการเทรดของคุณ และช่วยให้คุณสามารถเริ่มต้นการเทรดได้อย่างมั่นใจและปลอดภัย

7.2 วิธีการเปิดบัญชีและการฝาก-ถอนเงิน

การเปิดบัญชีและการฝาก-ถอนเงินกับโบรกเกอร์ Forex เป็นขั้นตอนที่สำคัญในการเริ่มต้นการเทรด ในบทความนี้เราจะอธิบายขั้นตอนอย่างละเอียดเพื่อช่วยให้มือใหม่สามารถดำเนินการได้อย่างมั่นใจและปลอดภัย

วิธีการเปิดบัญชี

1. เลือกโบรกเกอร์ที่เหมาะสม

ขั้นตอนแรกคือการเลือกโบรกเกอร์ที่มีความน่าเชื่อถือและตรงกับความต้องการของคุณ คุณควรตรวจสอบ:

- ใบอนุญาตและการกำกับดูแล

- ค่าธรรมเนียมและค่าสเปรด

- ประเภทบัญชีที่มีให้เลือก

- แพลตฟอร์มการเทรด

- การสนับสนุนทางการศึกษาและบริการลูกค้า

2. ลงทะเบียนเปิดบัญชี

หลังจากเลือกโบรกเกอร์ที่เหมาะสมแล้ว ให้ไปที่เว็บไซต์ของโบรกเกอร์และทำตามขั้นตอนการลงทะเบียน:

- กรอกข้อมูลส่วนตัว: คุณจะต้องกรอกข้อมูลส่วนตัว เช่น ชื่อ, นามสกุล, ที่อยู่อีเมล, หมายเลขโทรศัพท์ และที่อยู่ตามบัตรประชาชน

- เลือกประเภทบัญชี: เลือกประเภทบัญชีที่คุณต้องการเปิด ซึ่งอาจมีหลายประเภท เช่น บัญชีมาตรฐาน บัญชี ECN หรือบัญชี Micro

- ตั้งค่ารายละเอียดบัญชี: คุณจะต้องตั้งค่ารายละเอียดเพิ่มเติม เช่น สกุลเงินที่ใช้ในบัญชี (USD, EUR, ฯลฯ) และตั้งรหัสผ่านสำหรับการเข้าสู่ระบบ

3. ยืนยันตัวตน

โบรกเกอร์ส่วนใหญ่จะต้องการเอกสารเพื่อยืนยันตัวตนของคุณ ดังนั้นคุณจะต้อง:

- อัปโหลดสำเนาบัตรประชาชนหรือหนังสือเดินทาง: เพื่อยืนยันตัวตน

- อัปโหลดเอกสารยืนยันที่อยู่: เช่น บิลค่าสาธารณูปโภคหรือเอกสารจากธนาคารที่มีชื่อและที่อยู่ของคุณ

4. รอการอนุมัติ

หลังจากส่งเอกสารทั้งหมดแล้ว โบรกเกอร์จะตรวจสอบและอนุมัติบัญชีของคุณ ขั้นตอนนี้อาจใช้เวลาหลายชั่วโมงถึงหลายวัน เมื่อบัญชีได้รับการอนุมัติ คุณจะได้รับอีเมลยืนยัน

วิธีการฝากเงิน

หลังจากเปิดบัญชีแล้ว คุณจะต้องทำการฝากเงินเพื่อเริ่มการเทรด:

1. เข้าสู่ระบบบัญชี

ใช้รายละเอียดการเข้าสู่ระบบที่คุณตั้งไว้เพื่อเข้าสู่บัญชีเทรดของคุณบนเว็บไซต์หรือแพลตฟอร์มของโบรกเกอร์

2. ไปที่ส่วนฝากเงิน

หาส่วนที่เกี่ยวกับการฝากเงิน ซึ่งอาจจะมีชื่อว่า “Deposit”, “Funding”, หรือ “Cashier”

3. เลือกวิธีการฝากเงิน

โบรกเกอร์ส่วนใหญ่จะมีวิธีการฝากเงินหลายแบบให้เลือก เช่น:

- โอนเงินผ่านธนาคาร (Bank Transfer): โบรกเกอร์จะให้รายละเอียดบัญชีธนาคารของตน คุณจะต้องโอนเงินจากบัญชีของคุณไปยังบัญชีโบรกเกอร์

- บัตรเครดิต/เดบิต: กรอกข้อมูลบัตรเครดิตหรือเดบิตและจำนวนเงินที่ต้องการฝาก

- E-wallets: เช่น PayPal, Skrill, Neteller คุณสามารถฝากเงินโดยใช้บัญชี E-wallet ของคุณ

4. ยืนยันการฝากเงิน

หลังจากเลือกวิธีการฝากเงินและกรอกข้อมูลที่จำเป็น ให้ตรวจสอบรายละเอียดและยืนยันการฝากเงิน เงินจะถูกโอนเข้าบัญชีเทรดของคุณ ซึ่งอาจใช้เวลาหลายนาทีถึงหลายวัน ขึ้นอยู่กับวิธีการฝากเงินที่เลือก

วิธีการถอนเงิน

การถอนเงินจากบัญชีเทรดเป็นขั้นตอนที่สำคัญเช่นกัน ควรตรวจสอบนโยบายการถอนเงินของโบรกเกอร์ก่อนดำเนินการ:

1. เข้าสู่ระบบบัญชี

เข้าสู่ระบบบัญชีเทรดของคุณบนเว็บไซต์หรือแพลตฟอร์มของโบรกเกอร์

2. ไปที่ส่วนถอนเงิน

หาส่วนที่เกี่ยวกับการถอนเงิน ซึ่งอาจจะมีชื่อว่า “Withdrawal”

3. เลือกวิธีการถอนเงิน

วิธีการถอนเงินมักจะเป็นวิธีเดียวกับที่คุณใช้ฝากเงิน เช่น:

- โอนเงินผ่านธนาคาร (Bank Transfer): กรอกข้อมูลบัญชีธนาคารของคุณและจำนวนเงินที่ต้องการถอน

- บัตรเครดิต/เดบิต: หากคุณใช้บัตรในการฝากเงิน คุณอาจสามารถถอนเงินกลับไปยังบัตรเดียวกัน

- E-wallets: ถอนเงินไปยังบัญชี E-wallet ของคุณ

4. ยืนยันการถอนเงิน

กรอกข้อมูลที่จำเป็นและตรวจสอบรายละเอียดการถอนเงิน หลังจากนั้นยืนยันการถอนเงิน โบรกเกอร์จะดำเนินการถอนเงิน ซึ่งอาจใช้เวลาหลายนาทีถึงหลายวัน ขึ้นอยู่กับวิธีการถอนเงินและนโยบายของโบรกเกอร์

สรุป

การเปิดบัญชีและการฝาก-ถอนเงินกับโบรกเกอร์ Forex เป็นขั้นตอนที่สำคัญและต้องทำอย่างระมัดระวัง เพื่อให้คุณสามารถเริ่มการเทรดได้อย่างราบรื่น การเลือกโบรกเกอร์ที่มีความน่าเชื่อถือและมีวิธีการฝาก-ถอนเงินที่สะดวกและปลอดภัยเป็นสิ่งสำคัญ การทำตามขั้นตอนดังกล่าวจะช่วยให้คุณสามารถจัดการการเงินและเริ่มการเทรดได้อย่างมั่นใจและมีประสิทธิภาพ

8. การใช้แพลตฟอร์มการเทรด

8.1 การใช้แพลตฟอร์มยอดนิยม เช่น MetaTrader 4 (MT4), MetaTrader 5 (MT5)

MetaTrader 4 (MT4) และ MetaTrader 5 (MT5) เป็นแพลตฟอร์มการเทรดยอดนิยมที่ถูกใช้งานอย่างแพร่หลายทั่วโลกสำหรับการซื้อขาย Forex, CFDs และสินทรัพย์อื่นๆ แพลตฟอร์มเหล่านี้มีฟีเจอร์และเครื่องมือที่หลากหลายสำหรับการวิเคราะห์ทางเทคนิคและการดำเนินการซื้อขาย มาดูกันว่ามือใหม่สามารถใช้งาน MT4 และ MT5 ได้อย่างไร

การเริ่มต้นใช้งาน MetaTrader 4 (MT4)

1. ดาวน์โหลดและติดตั้ง MT4

- ไปที่เว็บไซต์ของโบรกเกอร์ที่คุณเลือก ซึ่งจะมีลิงก์ให้ดาวน์โหลด MT4

- ดาวน์โหลดไฟล์ติดตั้งและเปิดไฟล์เพื่อเริ่มการติดตั้ง

- ทำตามขั้นตอนการติดตั้งที่แสดงบนหน้าจอ

2. สร้างบัญชีและล็อกอิน

- เปิดโปรแกรม MT4 หลังจากติดตั้งเสร็จ

- ไปที่เมนู “File” และเลือก “Open an Account” เพื่อสร้างบัญชีทดลองหรือใช้บัญชีจริงที่คุณมีอยู่

- กรอกข้อมูลที่จำเป็นและเลือกเซิร์ฟเวอร์โบรกเกอร์ของคุณ

- หลังจากสร้างบัญชีแล้ว คุณจะได้รับข้อมูลล็อกอิน ให้ใช้ข้อมูลเหล่านี้เพื่อล็อกอินเข้าสู่แพลตฟอร์ม

3. การใช้งานหน้าต่างหลัก

- หน้าต่าง Market Watch: แสดงราคาปัจจุบันของคู่สกุลเงินและสินทรัพย์อื่นๆ คุณสามารถคลิกขวาที่คู่สกุลเงินเพื่อเปิดกราฟหรือดำเนินการซื้อขาย

- หน้าต่าง Navigator: ใช้สำหรับการจัดการบัญชี, Expert Advisors (EAs), Custom Indicators และ Scripts

- หน้าต่าง Terminal: แสดงข้อมูลเกี่ยวกับการเทรดที่เปิดอยู่, ประวัติการเทรด, ข่าวสาร, และอื่นๆ

4. การเปิดกราฟและวิเคราะห์ทางเทคนิค

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก “Chart Window” เพื่อเปิดกราฟ

- ใช้เมนูด้านบนเพื่อเปลี่ยนประเภทกราฟ (เช่น กราฟแท่งเทียน, กราฟเส้น)

- เพิ่ม Indicators โดยคลิกที่เมนู “Insert” แล้วเลือก “Indicators” เช่น Moving Average, RSI, MACD

- วาดเส้นแนวโน้มและเครื่องมืออื่นๆ โดยใช้เมนู “Insert” แล้วเลือก “Lines” หรือ “Fibonacci”

5. การดำเนินการซื้อขาย

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก “New Order”

- เลือกประเภทคำสั่งซื้อขาย (Market Order, Pending Order)

- กรอกขนาดล็อต (Volume) และตั้งค่า Stop Loss, Take Profit หากต้องการ

- คลิก “Buy” หรือ “Sell” เพื่อดำเนินการซื้อขาย

การเริ่มต้นใช้งาน MetaTrader 5 (MT5)

1. ดาวน์โหลดและติดตั้ง MT5

- ไปที่เว็บไซต์ของโบรกเกอร์ที่คุณเลือก ซึ่งจะมีลิงก์ให้ดาวน์โหลด MT5

- ดาวน์โหลดไฟล์ติดตั้งและเปิดไฟล์เพื่อเริ่มการติดตั้ง

- ทำตามขั้นตอนการติดตั้งที่แสดงบนหน้าจอ

2. สร้างบัญชีและล็อกอิน

- เปิดโปรแกรม MT5 หลังจากติดตั้งเสร็จ

- ไปที่เมนู “File” และเลือก “Open an Account” เพื่อสร้างบัญชีทดลองหรือใช้บัญชีจริงที่คุณมีอยู่

- กรอกข้อมูลที่จำเป็นและเลือกเซิร์ฟเวอร์โบรกเกอร์ของคุณ

- หลังจากสร้างบัญชีแล้ว คุณจะได้รับข้อมูลล็อกอิน ให้ใช้ข้อมูลเหล่านี้เพื่อล็อกอินเข้าสู่แพลตฟอร์ม

3. การใช้งานหน้าต่างหลัก

- หน้าต่าง Market Watch: แสดงราคาปัจจุบันของคู่สกุลเงินและสินทรัพย์อื่นๆ คุณสามารถคลิกขวาที่คู่สกุลเงินเพื่อเปิดกราฟหรือดำเนินการซื้อขาย

- หน้าต่าง Navigator: ใช้สำหรับการจัดการบัญชี, Expert Advisors (EAs), Custom Indicators และ Scripts

- หน้าต่าง Toolbox: แสดงข้อมูลเกี่ยวกับการเทรดที่เปิดอยู่, ประวัติการเทรด, ข่าวสาร, และอื่นๆ

4. การเปิดกราฟและวิเคราะห์ทางเทคนิค

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก “Chart Window” เพื่อเปิดกราฟ

- ใช้เมนูด้านบนเพื่อเปลี่ยนประเภทกราฟ (เช่น กราฟแท่งเทียน, กราฟเส้น)

- เพิ่ม Indicators โดยคลิกที่เมนู “Insert” แล้วเลือก “Indicators” เช่น Moving Average, RSI, MACD

- วาดเส้นแนวโน้มและเครื่องมืออื่นๆ โดยใช้เมนู “Insert” แล้วเลือก “Lines” หรือ “Fibonacci”

5. การดำเนินการซื้อขาย

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก “New Order”

- เลือกประเภทคำสั่งซื้อขาย (Market Order, Pending Order)

- กรอกขนาดล็อต (Volume) และตั้งค่า Stop Loss, Take Profit หากต้องการ

- คลิก “Buy” หรือ “Sell” เพื่อดำเนินการซื้อขาย

ความแตกต่างระหว่าง MT4 และ MT5

- จำนวนสินทรัพย์ที่รองรับ: MT5 รองรับสินทรัพย์หลากหลายประเภทมากกว่า MT4 เช่น หุ้น, สินค้าโภคภัณฑ์, ฟิวเจอร์ส

- ฟังก์ชันการซื้อขาย: MT5 มีฟีเจอร์ที่ทันสมัยกว่า เช่น การซื้อขายในคลิกเดียว การใช้ Timeframe ที่หลากหลาย และการวิเคราะห์ที่มีประสิทธิภาพมากขึ้น

- การออกแบบและการใช้งาน: MT5 มีการออกแบบที่ทันสมัยและใช้งานง่ายกว่า MT4

สรุป

ทั้ง MT4 และ MT5 เป็นแพลตฟอร์มการเทรดที่มีประสิทธิภาพและเป็นที่นิยม การใช้แพลตฟอร์มเหล่านี้ต้องอาศัยการเรียนรู้และฝึกฝน แต่เมื่อคุณเข้าใจและสามารถใช้งานได้ คุณจะสามารถดำเนินการซื้อขายและวิเคราะห์ตลาดได้อย่างมีประสิทธิภาพ หากคุณเป็นมือใหม่ ควรเริ่มต้นด้วยบัญชีทดลองเพื่อฝึกฝนก่อนที่จะลงเงินจริง

8.2 การตั้งค่าและการใช้งานพื้นฐาน

การตั้งค่าและการใช้งานพื้นฐานของแพลตฟอร์ม MetaTrader 4 (MT4) และ MetaTrader 5 (MT5) เป็นสิ่งสำคัญสำหรับนักเทรดมือใหม่ เพื่อให้คุณสามารถเริ่มต้นการเทรดได้อย่างมั่นใจและมีประสิทธิภาพ มาดูขั้นตอนและวิธีการใช้งานพื้นฐานกัน

การตั้งค่าและการใช้งานพื้นฐาน MetaTrader 4 (MT4)

1. การติดตั้งและการเปิดโปรแกรม

- ดาวน์โหลดและติดตั้ง MT4:

- ไปที่เว็บไซต์ของโบรกเกอร์ที่คุณเลือกแล้วดาวน์โหลดโปรแกรม MT4

- เปิดไฟล์ที่ดาวน์โหลดและทำตามขั้นตอนการติดตั้ง

- หลังจากติดตั้งเสร็จสิ้น เปิดโปรแกรม MT4 ขึ้นมา

2. การสร้างบัญชีและล็อกอิน

- สร้างบัญชีใหม่:

- เมื่อเปิด MT4 ครั้งแรก จะมีหน้าต่างให้คุณเลือกเซิร์ฟเวอร์ ให้เลือกเซิร์ฟเวอร์ของโบรกเกอร์ที่คุณใช้งาน

- ไปที่เมนู

Fileแล้วเลือกOpen an Account - กรอกข้อมูลที่จำเป็นและเลือกประเภทบัญชี (บัญชีทดลองหรือบัญชีจริง)

- ล็อกอินเข้าสู่บัญชี:

- ใช้ข้อมูลที่ได้รับจากโบรกเกอร์เพื่อกรอกในหน้าต่าง

Login - กรอก

Login,Password, และServer

- ใช้ข้อมูลที่ได้รับจากโบรกเกอร์เพื่อกรอกในหน้าต่าง

3. การใช้งานหน้าต่างหลัก

- หน้าต่าง Market Watch:

- แสดงราคาของคู่สกุลเงินและสินทรัพย์อื่น ๆ

- คลิกขวาที่คู่สกุลเงินเพื่อเปิดกราฟหรือดำเนินการซื้อขาย

- หน้าต่าง Navigator:

- ใช้สำหรับการจัดการบัญชี, Expert Advisors (EAs), Custom Indicators และ Scripts

- คุณสามารถลากและวาง Indicator ลงบนกราฟได้

- หน้าต่าง Terminal:

- แสดงสถานะการเทรดปัจจุบัน, ประวัติการเทรด, ข่าวสาร, และการแจ้งเตือน

4. การเปิดกราฟและการใช้งานเครื่องมือวิเคราะห์ทางเทคนิค

- เปิดกราฟ:

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

Chart Window - กราฟจะแสดงขึ้นมาในหน้าต่างหลัก

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

- ปรับแต่งกราฟ:

- ใช้เมนู

Chartsเพื่อเปลี่ยนประเภทกราฟ (กราฟแท่งเทียน, กราฟเส้น) - คลิกขวาที่กราฟเพื่อเปิดเมนูปรับแต่งสีและการแสดงผล

- ใช้เมนู

- เพิ่ม Indicators:

- ไปที่เมนู

Insertแล้วเลือกIndicators - เลือก Indicator ที่ต้องการ เช่น Moving Average, RSI, MACD

- ปรับแต่งค่าพารามิเตอร์ตามต้องการแล้วคลิก

OK

- ไปที่เมนู

5. การดำเนินการซื้อขาย

- เปิดคำสั่งซื้อขายใหม่:

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

New Order - เลือกประเภทคำสั่งซื้อขาย (Market Order, Pending Order)

- กรอกขนาดล็อต (Volume) และตั้งค่า Stop Loss, Take Profit

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

- ยืนยันคำสั่งซื้อขาย:

- คลิก

BuyหรือSellเพื่อดำเนินการซื้อขาย

- คลิก

6. การติดตามและจัดการคำสั่งซื้อขาย

- ติดตามคำสั่งซื้อขาย:

- คำสั่งซื้อขายที่เปิดอยู่จะแสดงในหน้าต่าง Terminal ภายใต้แท็บ

Trade - คุณสามารถดูรายละเอียดเช่น ราคาซื้อขาย, ขนาดล็อต, และกำไร/ขาดทุน

- คำสั่งซื้อขายที่เปิดอยู่จะแสดงในหน้าต่าง Terminal ภายใต้แท็บ

- ปิดคำสั่งซื้อขาย:

- คลิกขวาที่คำสั่งซื้อขายในหน้าต่าง Terminal แล้วเลือก

Close Order

- คลิกขวาที่คำสั่งซื้อขายในหน้าต่าง Terminal แล้วเลือก

การตั้งค่าและการใช้งานพื้นฐาน MetaTrader 5 (MT5)

การใช้งาน MT5 มีขั้นตอนที่คล้ายกับ MT4 แต่มีฟีเจอร์เพิ่มเติมและการออกแบบที่ทันสมัยขึ้น มาดูขั้นตอนการใช้งานพื้นฐานกัน

1. การติดตั้งและการเปิดโปรแกรม

- ดาวน์โหลดและติดตั้ง MT5:

- ไปที่เว็บไซต์ของโบรกเกอร์ที่คุณเลือกแล้วดาวน์โหลดโปรแกรม MT5

- เปิดไฟล์ที่ดาวน์โหลดและทำตามขั้นตอนการติดตั้ง

- หลังจากติดตั้งเสร็จสิ้น เปิดโปรแกรม MT5 ขึ้นมา

2. การสร้างบัญชีและล็อกอิน

- สร้างบัญชีใหม่:

- เมื่อเปิด MT5 ครั้งแรก จะมีหน้าต่างให้คุณเลือกเซิร์ฟเวอร์ ให้เลือกเซิร์ฟเวอร์ของโบรกเกอร์ที่คุณใช้งาน

- ไปที่เมนู

Fileแล้วเลือกOpen an Account - กรอกข้อมูลที่จำเป็นและเลือกประเภทบัญชี (บัญชีทดลองหรือบัญชีจริง)

- ล็อกอินเข้าสู่บัญชี:

- ใช้ข้อมูลที่ได้รับจากโบรกเกอร์เพื่อกรอกในหน้าต่าง

Login - กรอก

Login,Password, และServer

- ใช้ข้อมูลที่ได้รับจากโบรกเกอร์เพื่อกรอกในหน้าต่าง

3. การใช้งานหน้าต่างหลัก

- หน้าต่าง Market Watch:

- แสดงราคาของคู่สกุลเงินและสินทรัพย์อื่น ๆ

- คลิกขวาที่คู่สกุลเงินเพื่อเปิดกราฟหรือดำเนินการซื้อขาย

- หน้าต่าง Navigator:

- ใช้สำหรับการจัดการบัญชี, Expert Advisors (EAs), Custom Indicators และ Scripts

- คุณสามารถลากและวาง Indicator ลงบนกราฟได้

- หน้าต่าง Toolbox:

- แสดงสถานะการเทรดปัจจุบัน, ประวัติการเทรด, ข่าวสาร, และการแจ้งเตือน

4. การเปิดกราฟและการใช้งานเครื่องมือวิเคราะห์ทางเทคนิค

- เปิดกราฟ:

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

Chart Window - กราฟจะแสดงขึ้นมาในหน้าต่างหลัก

- คลิกขวาที่คู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

- ปรับแต่งกราฟ:

- ใช้เมนู

Chartsเพื่อเปลี่ยนประเภทกราฟ (กราฟแท่งเทียน, กราฟเส้น) - คลิกขวาที่กราฟเพื่อเปิดเมนูปรับแต่งสีและการแสดงผล

- ใช้เมนู

- เพิ่ม Indicators:

- ไปที่เมนู

Insertแล้วเลือกIndicators - เลือก Indicator ที่ต้องการ เช่น Moving Average, RSI, MACD

- ปรับแต่งค่าพารามิเตอร์ตามต้องการแล้วคลิก

OK

- ไปที่เมนู

5. การดำเนินการซื้อขาย

- เปิดคำสั่งซื้อขายใหม่:

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

New Order - เลือกประเภทคำสั่งซื้อขาย (Market Order, Pending Order)

- กรอกขนาดล็อต (Volume) และตั้งค่า Stop Loss, Take Profit

- คลิกขวาที่กราฟหรือคู่สกุลเงินในหน้าต่าง Market Watch แล้วเลือก

- ยืนยันคำสั่งซื้อขาย:

- คลิก

BuyหรือSellเพื่อดำเนินการซื้อขาย

- คลิก

6. การติดตามและจัดการคำสั่งซื้อขาย

- ติดตามคำสั่งซื้อขาย:

- คำสั่งซื้อขายที่เปิดอยู่จะแสดงในหน้าต่าง Toolbox ภายใต้แท็บ

Trade - คุณสามารถดูรายละเอียดเช่น ราคาซื้อขาย, ขนาดล็อต, และกำไร/ขาดทุน

- คำสั่งซื้อขายที่เปิดอยู่จะแสดงในหน้าต่าง Toolbox ภายใต้แท็บ

- ปิดคำสั่งซื้อขาย:

- คลิกขวาที่คำสั่งซื้อขายในหน้าต่าง Toolbox แล้วเลือก

Close Order

- คลิกขวาที่คำสั่งซื้อขายในหน้าต่าง Toolbox แล้วเลือก

สรุป

การตั้งค่าและการใช้งานพื้นฐานของ MT4 และ MT5 อาจดูซับซ้อนในตอนแรก แต่เมื่อคุณคุ้นเคยกับแพลตฟอร์มแล้ว คุณจะพบว่าการเทรดและการวิเคราะห์ทางเทคนิคจะง่ายขึ้น แนะนำให้เริ่มต้นด้วยบัญชีทดลองเพื่อฝึกฝนและทำความเข้าใจกับฟีเจอร์ต่าง ๆ ก่อนที่จะเริ่มใช้เงินจริงในการเทรด

9. จิตวิทยาการเทรด

9.1 การควบคุมอารมณ์และการจัดการความเครียด

การควบคุมอารมณ์และการจัดการความเครียดเป็นสิ่งสำคัญในการเทรด Forex เนื่องจากการเทรดในตลาดการเงินสามารถสร้างความตื่นเต้นและความกดดันสูง ซึ่งสามารถส่งผลกระทบต่อการตัดสินใจและผลการเทรดได้อย่างมาก

1. เข้าใจธรรมชาติของตลาด Forex

- ความผันผวน: ตลาด Forex มีความผันผวนสูงและสามารถเปลี่ยนแปลงอย่างรวดเร็ว ซึ่งเป็นสิ่งที่นักเทรดต้องเข้าใจและยอมรับ

- ความไม่แน่นอน: ไม่มีใครสามารถทำนายตลาดได้อย่างแม่นยำ 100% ดังนั้นการมีความคาดหวังที่สมเหตุสมผลเป็นสิ่งสำคัญ

2. การตั้งเป้าหมายและแผนการเทรด

- กำหนดเป้าหมายที่ชัดเจน: กำหนดเป้าหมายการเทรดในระยะสั้นและระยะยาว เช่น เป้าหมายกำไร, เป้าหมายการเรียนรู้

- ปฏิบัติตามแผนการเทรด: สร้างแผนการเทรดที่มีขั้นตอนชัดเจนและยึดมั่นปฏิบัติตามแผน เช่น ข้อกำหนดการเข้าออกตลาด, การจัดการความเสี่ยง

3. การจัดการความเสี่ยง

- ใช้ Stop Loss และ Take Profit: การตั้งค่า Stop Loss และ Take Profit เป็นวิธีการป้องกันการสูญเสียและรักษากำไร

- การจัดการขนาดตำแหน่ง (Position Sizing): กำหนดขนาดการเทรดที่เหมาะสมกับทุนของคุณ และไม่ควรเทรดมากเกินไป

- การไม่ใช้ Leverage สูงเกินไป: Leverage สามารถเพิ่มผลกำไรแต่ก็เพิ่มความเสี่ยงในการสูญเสีย ควรใช้ Leverage อย่างระมัดระวัง

4. การพัฒนาจิตใจและการควบคุมอารมณ์

- รับรู้และยอมรับอารมณ์ของตนเอง: รับรู้ว่าอารมณ์เช่นความกลัว, ความโลภ, และความผิดหวังเป็นเรื่องธรรมดา และเรียนรู้ที่จะรับมือกับอารมณ์เหล่านี้

- มีวินัยในการเทรด: ปฏิบัติตามแผนการเทรดและไม่ให้ความรู้สึกเข้ามามีอิทธิพลต่อการตัดสินใจ

- ใช้วิธีการหายใจลึกๆ และการผ่อนคลาย: การหายใจลึกๆ และการฝึกสมาธิสามารถช่วยลดความเครียดและเพิ่มความชัดเจนในการตัดสินใจ

5. การเรียนรู้และการปรับปรุงตนเอง

- การเก็บบันทึกการเทรด (Trading Journal): จดบันทึกรายละเอียดการเทรด เช่น สถานะการเทรด, อารมณ์ในขณะเทรด, และผลลัพธ์ เพื่อวิเคราะห์และปรับปรุงกลยุทธ์

- การศึกษาและฝึกฝนอย่างต่อเนื่อง: การเรียนรู้เพิ่มเติมเกี่ยวกับตลาด Forex และการฝึกฝนเทคนิคการเทรดจะช่วยเพิ่มความมั่นใจและลดความเครียด

- การมี Mentor หรือกลุ่มสนับสนุน: การมี Mentor หรือการเข้าร่วมกลุ่มสนับสนุนสามารถช่วยให้คุณได้รับคำแนะนำและกำลังใจในการเทรด

6. การดูแลสุขภาพและสมดุลชีวิต

- การพักผ่อนและนอนหลับเพียงพอ: ร่างกายและจิตใจที่แข็งแรงจะช่วยให้คุณตัดสินใจได้ดีขึ้น

- การออกกำลังกายและโภชนาการที่ดี: การดูแลสุขภาพผ่านการออกกำลังกายและโภชนาการที่ดีจะช่วยลดความเครียด

- การหางานอดิเรกหรือกิจกรรมผ่อนคลาย: การมีงานอดิเรกหรือการทำกิจกรรมที่ชอบจะช่วยให้คุณมีสมดุลในชีวิตและลดความเครียดจากการเทรด

สรุป

การควบคุมอารมณ์และการจัดการความเครียดในการเทรด Forex เป็นทักษะที่สำคัญและต้องการการฝึกฝนอย่างต่อเนื่อง การมีแผนการเทรดที่ชัดเจน, การจัดการความเสี่ยงอย่างมีระบบ, และการดูแลสุขภาพจิตใจและร่างกายเป็นสิ่งสำคัญที่จะช่วยให้คุณสามารถเทรดได้อย่างมีประสิทธิภาพและประสบความสำเร็จในระยะยาว

9.2 การรักษาวินัยและการพัฒนาทัศนคติที่ดีในการเทรด

การรักษาวินัยและการพัฒนาทัศนคติที่ดีเป็นสิ่งสำคัญในการเทรด Forex เพื่อให้สามารถประสบความสำเร็จได้ในระยะยาว วินัยในการเทรดช่วยให้คุณสามารถยึดมั่นในกลยุทธ์ที่วางไว้และไม่ถูกอารมณ์เข้าครอบงำ ทัศนคติที่ดีช่วยให้คุณมองเห็นโอกาสและจัดการกับความท้าทายได้อย่างมีประสิทธิภาพ

การรักษาวินัยในการเทรด

1. การสร้างแผนการเทรด (Trading Plan)

- กำหนดเป้าหมายการเทรด: ระบุเป้าหมายการเทรดทั้งในระยะสั้นและระยะยาว เช่น เป้าหมายกำไรต่อเดือน, เป้าหมายการเรียนรู้เทคนิคใหม่

- วางกลยุทธ์การเทรด: ระบุวิธีการและเกณฑ์ในการเข้าออกตลาด เช่น ใช้เทคนิคการวิเคราะห์ทางเทคนิคหรือพื้นฐาน, ใช้ Indicators ใดบ้าง

- กำหนดขนาดการเทรด (Position Sizing): กำหนดขนาดการเทรดที่เหมาะสมกับทุนของคุณและความเสี่ยงที่ยอมรับได้

2. การปฏิบัติตามแผนการเทรด

- ไม่เทรดด้วยอารมณ์: อย่าปล่อยให้อารมณ์เช่นความโลภหรือความกลัวมาครอบงำการตัดสินใจในการเทรด

- ยึดมั่นในกลยุทธ์: ปฏิบัติตามกลยุทธ์ที่วางไว้แม้ว่าจะมีการเปลี่ยนแปลงในตลาดหรือมีความรู้สึกต้องการทำกำไรเพิ่มขึ้น

- บันทึกและวิเคราะห์การเทรด (Trading Journal): จดบันทึกรายละเอียดการเทรด เช่น ราคาที่เข้าออกตลาด, ขนาดการเทรด, ผลลัพธ์, และความรู้สึกในขณะนั้น

3. การใช้เครื่องมือจัดการความเสี่ยง

- ใช้ Stop Loss และ Take Profit: ตั้งค่า Stop Loss เพื่อจำกัดการสูญเสียและ Take Profit เพื่อปิดการเทรดเมื่อถึงเป้าหมายกำไร

- การจัดการขนาดการเทรด: ปรับขนาดการเทรดให้เหมาะสมกับทุนและความเสี่ยงที่ยอมรับได้

การพัฒนาทัศนคติที่ดีในการเทรด

1. การเรียนรู้จากความผิดพลาด

- ยอมรับความผิดพลาด: มองความผิดพลาดเป็นโอกาสในการเรียนรู้และปรับปรุง

- วิเคราะห์และแก้ไข: วิเคราะห์สาเหตุของความผิดพลาดและหาวิธีแก้ไขเพื่อไม่ให้เกิดขึ้นซ้ำ

2. การรักษาทัศนคติที่เป็นบวก

- มองเห็นโอกาส: มองตลาดในแง่บวกและมองเห็นโอกาสในการทำกำไร

- การมีความอดทน: ตลาด Forex ต้องการความอดทน การไม่รีบเร่งและการรอคอยโอกาสที่เหมาะสมจะช่วยให้คุณประสบความสำเร็จ

3. การมีสมดุลในชีวิต

- การพักผ่อนและนอนหลับเพียงพอ: ร่างกายและจิตใจที่แข็งแรงจะช่วยให้คุณตัดสินใจได้ดีขึ้น

- การออกกำลังกายและโภชนาการที่ดี: การดูแลสุขภาพผ่านการออกกำลังกายและโภชนาการที่ดีจะช่วยลดความเครียด

- การหางานอดิเรกหรือกิจกรรมผ่อนคลาย: การมีงานอดิเรกหรือการทำกิจกรรมที่ชอบจะช่วยให้คุณมีสมดุลในชีวิตและลดความเครียดจากการเทรด

การฝึกฝนอย่างต่อเนื่อง

- การศึกษาเพิ่มเติม: อ่านหนังสือ, เข้าร่วมสัมมนา, หรือเรียนรู้จากผู้เชี่ยวชาญในวงการ

- การฝึกฝนในบัญชีทดลอง: ใช้บัญชีทดลองเพื่อฝึกฝนและทดสอบกลยุทธ์ใหม่ๆ โดยไม่ต้องเสี่ยงกับเงินจริง

- การเข้าร่วมกลุ่มชุมชน: เข้าร่วมกลุ่มชุมชนออนไลน์หรือฟอรั่มที่เกี่ยวข้องกับการเทรด Forex เพื่อแลกเปลี่ยนความรู้และประสบการณ์

สรุป

การรักษาวินัยและการพัฒนาทัศนคติที่ดีในการเทรดเป็นสิ่งที่ต้องการความพยายามและการฝึกฝนอย่างต่อเนื่อง การมีแผนการเทรดที่ชัดเจน, การจัดการความเสี่ยงอย่างมีระบบ, และการดูแลสุขภาพจิตใจและร่างกายเป็นสิ่งสำคัญที่จะช่วยให้คุณสามารถเทรดได้อย่างมีประสิทธิภาพและประสบความสำเร็จในระยะยาว

10. กลยุทธ์การเทรดเบื้องต้น

10.1 กลยุทธ์พื้นฐาน เช่น การเทรดตามแนวโน้ม (Trend Following), การเทรดแนวรับแนวต้าน (Support and Resistance)

การใช้กลยุทธ์พื้นฐานเป็นจุดเริ่มต้นที่ดีสำหรับมือใหม่ที่ต้องการเทรดในตลาด Forex สองกลยุทธ์ที่นิยมใช้กันคือการเทรดตามแนวโน้ม (Trend Following) และการเทรดแนวรับแนวต้าน (Support and Resistance) มาดูรายละเอียดกันอย่างละเอียด

การเทรดตามแนวโน้ม (Trend Following)

การเทรดตามแนวโน้มเป็นกลยุทธ์ที่เน้นการเข้าสู่ตลาดเมื่อราคาเคลื่อนไหวตามทิศทางแนวโน้มหลัก ซึ่งสามารถแบ่งออกเป็นแนวโน้มขาขึ้น (Uptrend) และแนวโน้มขาลง (Downtrend)

1. การระบุแนวโน้ม

- แนวโน้มขาขึ้น (Uptrend): เกิดขึ้นเมื่อราคาสร้างระดับสูงใหม่ (Higher Highs) และระดับต่ำใหม่ (Higher Lows) เป็นระยะ

- แนวโน้มขาลง (Downtrend): เกิดขึ้นเมื่อราคาสร้างระดับต่ำใหม่ (Lower Lows) และระดับสูงใหม่ (Lower Highs) เป็นระยะ

2. การใช้เครื่องมือทางเทคนิค

- เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages): เส้นค่าเฉลี่ยเช่น Simple Moving Average (SMA) หรือ Exponential Moving Average (EMA) ช่วยให้มองเห็นแนวโน้มที่ชัดเจนขึ้น เช่น ถ้าเส้นค่าเฉลี่ยระยะสั้นอยู่เหนือเส้นค่าเฉลี่ยระยะยาว จะเป็นสัญญาณของแนวโน้มขาขึ้น

- ตัวบ่งชี้แนวโน้มอื่นๆ: เช่น Moving Average Convergence Divergence (MACD) หรือ Average Directional Index (ADX)

3. การเข้าและออกจากการเทรด

- การเข้าเทรด: เข้าซื้อเมื่อราคายืนยันแนวโน้มขาขึ้น หรือเข้าขายเมื่อราคายืนยันแนวโน้มขาลง เช่น เข้าซื้อเมื่อราคาอยู่เหนือเส้นค่าเฉลี่ยเคลื่อนที่

- การออกจากการเทรด: ใช้เครื่องมือเช่น Trailing Stop หรือกำหนดเป้าหมายกำไร (Take Profit) เพื่อออกจากการเทรดเมื่อแนวโน้มเปลี่ยนทิศทาง

4. การจัดการความเสี่ยง

- Stop Loss: ตั้งค่า Stop Loss ใต้จุดต่ำสุดล่าสุดในแนวโน้มขาขึ้น หรือเหนือจุดสูงสุดล่าสุดในแนวโน้มขาลง เพื่อจำกัดการสูญเสีย

- การจัดการขนาดตำแหน่ง: กำหนดขนาดการเทรดให้เหมาะสมกับทุนและความเสี่ยงที่ยอมรับได้

การเทรดแนวรับแนวต้าน (Support and Resistance)

การเทรดตามแนวรับและแนวต้านเป็นการใช้ระดับราคาที่สำคัญในการวิเคราะห์และดำเนินการซื้อขาย แนวรับ (Support) เป็นระดับราคาที่คาดว่าจะมีแรงซื้อเข้ามาสนับสนุนราคาไม่ให้ตกต่ำลงไปต่อ ส่วนแนวต้าน (Resistance) เป็นระดับราคาที่คาดว่าจะมีแรงขายเข้ามากดดันราคาไม่ให้เพิ่มขึ้นไปต่อ

1. การระบุแนวรับและแนวต้าน

- แนวรับ (Support): ระดับราคาที่มีแรงซื้อเข้ามาสนับสนุน เช่น จุดต่ำสุดในช่วงเวลาก่อนหน้า หรือระดับที่เคยเป็นจุดกลับตัวของราคา

- แนวต้าน (Resistance): ระดับราคาที่มีแรงขายเข้ามากดดัน เช่น จุดสูงสุดในช่วงเวลาก่อนหน้า หรือระดับที่เคยเป็นจุดกลับตัวของราคา

2. การใช้เครื่องมือทางเทคนิค

- เส้นแนวรับและแนวต้าน (Horizontal Lines): วาดเส้นแนวนอนที่ระดับแนวรับและแนวต้าน

- เส้นแนวโน้ม (Trend Lines): วาดเส้นเชื่อมจุดต่ำสุดหรือสูงสุดในแนวโน้มเพื่อระบุแนวรับและแนวต้านที่มีแนวโน้ม

3. การเข้าและออกจากการเทรด

- การเข้าเทรด: เข้าซื้อที่แนวรับหรือขายที่แนวต้าน เช่น เมื่อราคาลดลงมาใกล้แนวรับและมีสัญญาณการกลับตัวขึ้น เข้าซื้อ หรือเมื่อราคาขึ้นไปใกล้แนวต้านและมีสัญญาณการกลับตัวลง เข้าขาย

- การออกจากการเทรด: ตั้งเป้าหมายกำไรที่แนวต้านสำหรับการซื้อ หรือที่แนวรับสำหรับการขาย

4. การจัดการความเสี่ยง

- Stop Loss: ตั้งค่า Stop Loss ใต้แนวรับหรือเหนือแนวต้านเล็กน้อย เพื่อจำกัดการสูญเสีย

- การจัดการขนาดตำแหน่ง: กำหนดขนาดการเทรดให้เหมาะสมกับทุนและความเสี่ยงที่ยอมรับได้

สรุป

การเทรดตามแนวโน้มและการเทรดแนวรับแนวต้านเป็นกลยุทธ์พื้นฐานที่มือใหม่สามารถนำไปใช้ได้ทันที การเรียนรู้วิธีการระบุแนวโน้มและระดับแนวรับแนวต้าน รวมถึงการใช้เครื่องมือทางเทคนิคต่าง ๆ จะช่วยให้คุณสามารถวิเคราะห์ตลาดได้อย่างมีประสิทธิภาพ อย่าลืมที่จะฝึกฝนและทดสอบกลยุทธ์ในบัญชีทดลองก่อนที่จะใช้เงินจริงในการเทรด เพื่อให้คุณสามารถปรับปรุงและเพิ่มความมั่นใจในการเทรดของคุณ

10.2 การทดสอบและปรับปรุงกลยุทธ์